上一篇文章談到債券型基金/債券ETF的基本特質,

這篇文章會更進一步談到影響債券報酬率的因素。

在開始之前市場先生要幫你建立一個基礎觀念:

債券報酬大致是穩定向上的,但報酬率越高,過程波動就越大

在資產的分類上債券又稱為「固定收益 fixed income」非常適合:

很怕賠錢但賺少一點沒關係的人,例如退休族

之前的文章有提到債券投資的幾個重點:

1. 因為波動小、交易成本高,因此要長期投資才能看到成果

2. 如果有配息,必須要再投入才有複利

3. 如果要投資10年以上,股票基金報酬率幾乎都優於債券基金

如果更進一步要對手上的債券基金更了解,

以下有5個影響債券基金報酬高低的主要因素:

1. 平均的殖利率與風險評等

殖利率越高,對投資人來說長期報酬率就越高,

但高殖利率對於債主來說利息的負擔也越沉重,為什麼債主願意給出高利率呢?

原因是債券利率是根據「風險高低」決定,

風險低的債券,就能享有低利率,投資人可以安心投資但賺的也比較少,

風險高的債券,利息就要給比較多,投資人可以賺比較多,但遇到危險機率也大一點。

目前最大的債券評等公司有:標準普爾、穆迪、惠譽

關於債券風險評等細節,需要再另外寫一篇文章談,

但你只要知道債券風險由高到低可以分成:

1. 政府債

2. 投資等級債

3. 垃圾債(或高收益債)

就可以根據自己的狀況做判斷了。

值得一提的事情是,信評公司也有股票,

例如巴菲特熱愛穆迪的股票,畢竟幫別人打個分數就能收一筆巨款,資產報酬率非常之高(笑)。

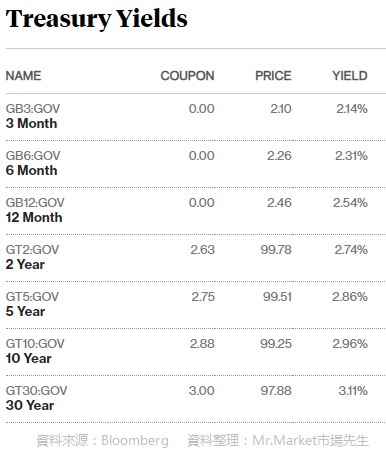

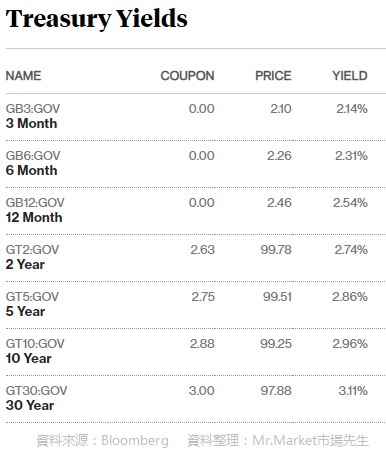

2. 平均到期年數(存續期間)

到期時間(存續期間)越久的債券,因為不確定性越高,所以利率也會高一點。

如下圖是美債不同到期日的殖利率(Yield),可以發現越長時間的債券殖利率越高。

這就跟定存利率比活存利率高是一樣的道理。

但因為通常債券基金都是持有一籃子債券,

資金大的可能每一檔債券佔總資產都不到1%,沒辦法去看個別債券的到期,

因此有的基金月報中會提供一個總平均存續期間。

3. 利率風險

利率和會影響到債券市價高低成反比,當然這並非100%,只是大多數時候是這樣:

升息:債券價格下跌,原因是新的債券利率提高,原有的債券利率就相對地降低、變比較不吸引人

降息:債券價格上升,原因是新的債券利率降低,原有的債券利率就相對地提高、變比較吸引人

這裡要注意:債券和債券型基金、債券ETF不同

債券:

每年領的利息以及到期贖回的面值,基本上跟債券市價毫無關係,就是穩穩領。

簡單來說,市值同樣會變動,但你不賣對你來說就不影響,仍是原始買進時的殖利率。

債券基金或債券ETF:

因為一籃子債券會隨時做調整買賣,因此會受利率影響,

所以債券基金和債券ETF走勢原則上就是和利率呈反比。

4. 匯率風險

匯率風險比較簡單,

買債券型基金時通常不是台幣計價,也許是美金或其他貨幣,

因此申購和買回時會有匯差,算是一點交易成本,

可閱讀:銀行換匯怎麼計算?

另外申購和買回的兩個時間點匯率不一樣,

因此換回來時可能會有一些落差。

台幣和美金波動不算太劇烈,外幣長期避險也沒意義不划算,

但如果是其他幣別,

你就要思考一下是否會賺到高殖利率但賠了匯差。

5. 違約率(Default rate)與回收率(Recovery rate)

國債一般不會違約,投資等級債問題也很少,

只有高收益債違約率比較高。

因此評估高收益債時,會把違約的情況也考慮進來,

違約率:就是有多少比例的債券違約,當違約率大幅提升時高收益債就會損失慘重,這時通常也是股市大跌的時候。

回收率:就是違約後可以拿回多少本金,因為債券的償債順位優於股票,通常不至於全部拿不會來。

舉例來說有一個高收益債券基金,殖利率6%,違約率1%,回收率50%

換句話說雖然殖利率6%,但每年會有1%的虧損,

而這1%的虧損中可以回收50%的錢,也就是真正虧損只有0.5%,

總體來說真正的殖利率是5.5%。

但因為每段時間國際上債券違約的比率都不大一樣,

因此這數字主要也只是做為參考使用。

最後總結:

債券只要不要頻繁進出,

長期投資下來原則上報酬率高低落差不會太大,

上面市場先生提到影響債券報酬率高低的主要因素有5項:

風險評等、存續期間、利率、匯率、違約率

其中已經固定的影響因素有:存續期間、風險評等

可以試著做預測的影響因素有:利率趨勢、匯率的趨勢、違約率是否增加

看懂這幾點之後,

如果你對未來利率、匯率、違約率走勢有足夠的預測能力,

在債券操作上就會更加順利。

後續的文章會在談到關於未來大趨勢的預測(待續…施工中)

https://rich01.com/bond-effect-5/

這篇文章會更進一步談到影響債券報酬率的因素。

在開始之前市場先生要幫你建立一個基礎觀念:

債券報酬大致是穩定向上的,但報酬率越高,過程波動就越大

在資產的分類上債券又稱為「固定收益 fixed income」非常適合:

很怕賠錢但賺少一點沒關係的人,例如退休族

之前的文章有提到債券投資的幾個重點:

1. 因為波動小、交易成本高,因此要長期投資才能看到成果

2. 如果有配息,必須要再投入才有複利

3. 如果要投資10年以上,股票基金報酬率幾乎都優於債券基金

如果更進一步要對手上的債券基金更了解,

以下有5個影響債券基金報酬高低的主要因素:

1. 平均的殖利率與風險評等

殖利率越高,對投資人來說長期報酬率就越高,

但高殖利率對於債主來說利息的負擔也越沉重,為什麼債主願意給出高利率呢?

原因是債券利率是根據「風險高低」決定,

風險低的債券,就能享有低利率,投資人可以安心投資但賺的也比較少,

風險高的債券,利息就要給比較多,投資人可以賺比較多,但遇到危險機率也大一點。

目前最大的債券評等公司有:標準普爾、穆迪、惠譽

關於債券風險評等細節,需要再另外寫一篇文章談,

但你只要知道債券風險由高到低可以分成:

1. 政府債

2. 投資等級債

3. 垃圾債(或高收益債)

就可以根據自己的狀況做判斷了。

值得一提的事情是,信評公司也有股票,

例如巴菲特熱愛穆迪的股票,畢竟幫別人打個分數就能收一筆巨款,資產報酬率非常之高(笑)。

2. 平均到期年數(存續期間)

到期時間(存續期間)越久的債券,因為不確定性越高,所以利率也會高一點。

如下圖是美債不同到期日的殖利率(Yield),可以發現越長時間的債券殖利率越高。

這就跟定存利率比活存利率高是一樣的道理。

但因為通常債券基金都是持有一籃子債券,

資金大的可能每一檔債券佔總資產都不到1%,沒辦法去看個別債券的到期,

因此有的基金月報中會提供一個總平均存續期間。

3. 利率風險

利率和會影響到債券市價高低成反比,當然這並非100%,只是大多數時候是這樣:

升息:債券價格下跌,原因是新的債券利率提高,原有的債券利率就相對地降低、變比較不吸引人

降息:債券價格上升,原因是新的債券利率降低,原有的債券利率就相對地提高、變比較吸引人

這裡要注意:債券和債券型基金、債券ETF不同

債券:

每年領的利息以及到期贖回的面值,基本上跟債券市價毫無關係,就是穩穩領。

簡單來說,市值同樣會變動,但你不賣對你來說就不影響,仍是原始買進時的殖利率。

債券基金或債券ETF:

因為一籃子債券會隨時做調整買賣,因此會受利率影響,

所以債券基金和債券ETF走勢原則上就是和利率呈反比。

4. 匯率風險

匯率風險比較簡單,

買債券型基金時通常不是台幣計價,也許是美金或其他貨幣,

因此申購和買回時會有匯差,算是一點交易成本,

可閱讀:銀行換匯怎麼計算?

另外申購和買回的兩個時間點匯率不一樣,

因此換回來時可能會有一些落差。

台幣和美金波動不算太劇烈,外幣長期避險也沒意義不划算,

但如果是其他幣別,

你就要思考一下是否會賺到高殖利率但賠了匯差。

5. 違約率(Default rate)與回收率(Recovery rate)

國債一般不會違約,投資等級債問題也很少,

只有高收益債違約率比較高。

因此評估高收益債時,會把違約的情況也考慮進來,

違約率:就是有多少比例的債券違約,當違約率大幅提升時高收益債就會損失慘重,這時通常也是股市大跌的時候。

回收率:就是違約後可以拿回多少本金,因為債券的償債順位優於股票,通常不至於全部拿不會來。

舉例來說有一個高收益債券基金,殖利率6%,違約率1%,回收率50%

換句話說雖然殖利率6%,但每年會有1%的虧損,

而這1%的虧損中可以回收50%的錢,也就是真正虧損只有0.5%,

總體來說真正的殖利率是5.5%。

但因為每段時間國際上債券違約的比率都不大一樣,

因此這數字主要也只是做為參考使用。

最後總結:

債券只要不要頻繁進出,

長期投資下來原則上報酬率高低落差不會太大,

上面市場先生提到影響債券報酬率高低的主要因素有5項:

風險評等、存續期間、利率、匯率、違約率

其中已經固定的影響因素有:存續期間、風險評等

可以試著做預測的影響因素有:利率趨勢、匯率的趨勢、違約率是否增加

看懂這幾點之後,

如果你對未來利率、匯率、違約率走勢有足夠的預測能力,

在債券操作上就會更加順利。

後續的文章會在談到關於未來大趨勢的預測(待續…施工中)

https://rich01.com/bond-effect-5/