你所擁有的金錢的價值正在發生改變。 “債務”及其含義正在發生根本性的變化。

編者按:巴菲特是有史以來最成功的投資者,他也是著名持反黃金立場的人。還在今年股東大會的時候,他還說要長期看好美國。但是最近他卻似乎在悄悄看空美國:拋棄美國銀行股,買入一家金礦商。我們應該從他最近對貨幣運作機制的解釋中學習些什麼呢? Tim Denning為我們進行解讀。原文發表在Medium上,標題是:Warren Buffett’s Recent Explanation of How Money Now Works Is the Most Important in History

看著華倫·巴菲特在幾個月之內就完全改變了對金錢的看法,這實在是太吸引人了。他被認為是有史以來最成功的投資者,因此,當金融市場進入到一個沒人能夠理解,或者沒法做出正確解釋的怪異時期時,他的話就值得用心傾聽一下(哪怕你像我一樣,對他說過的東西並不是完全認同)。

巴菲特說過的這兩句話讓我深思:

美債沒法將無法償還(repaid,帶利息);只能退還(refunded,不帶利息)。

你最好持有點債務以外的東西。

巴菲特解釋說,當政府可以繼續印鈔來償還自己的債務時,認為他們會違約是可笑的。他說:“(對某些國家而言)訣竅是繼續使用自己的貨幣借債。”

那麼,如果他們就這麼無中生有地印錢的話,那對你的投資、資產和儲蓄意味著什麼呢?我們不妨用簡單的方式來探討這個主題,同時設法了解一下自己對此可以做些什麼。

關於貨幣是如何運作的,華倫·巴菲特給我們上了最重要的一課

你以為自己了解金錢?巴菲特最近關於金錢是如何運作的談話會考驗你所了解的關於金錢的一切:

如果這個世界變成這麼一個世界,也就是你(政府)可以不斷地發行貨幣,而且慢慢變成負利率的話——我得親眼目睹才能相信這種事情,但是我已經看到了一點點了。對此我感到驚訝。到目前為止,是我錯了。

如果你把利率做成負的還不斷印錢,並且相對於生產能力要承擔越來越多的債務的話,你會認為這個世界早在當初的幾千年的時候就發現了這一點了,而不是現在才發現它。我們看看吧。

這也許是我在經濟學中見過的最有趣的問題。

我們現在正在做的事情還可以做下去嗎?自2008年以來,全世界這麼做已經做了有大約十二年。我們可能正處於這樣一個時期,去驗證一個假設,也就是可以繼續用更大的力量去推進之前測試過的事情。

巴菲特對因為新冠危機而獲得的所有這些免費資金的描述,可能可以解釋為什麼他最近要出售大量美國銀行的股票。頗具影響力的金融博客Zero Hedge最近寫道,巴菲特“現在似乎在悄悄地看空美國”,因為“這位著名的反黃金立場的投資者拋棄了銀行(美國信貸驅動型經濟的中樞),而選擇了一家金礦商。”

一個朋友曾經對我說:“要看億萬富翁做了什麼,而不是聽他們說了什麼。” 如果巴菲特的行動按照過去的標準還靠得住的話,那麼(美國)股票市場創紀錄的價格就要非常警惕了。

通貨膨脹在所難免

通貨膨脹是指價格上漲而你的錢貶值了。舉個簡單的例子,去年四美元可以讓你喝上一小杯咖啡。同一杯咖啡今年可能要花你5美元。通貨膨脹是對你的錢徵收的隱性稅。

巴菲特說:“我過去認為,只要發展就可以不受通貨膨脹的影響,我的這種看法是錯誤的。”巴菲特把公司的資金用來投資黃金和國庫券。不過他把後者說成是“慢慢會變成可怕的投資”。 (國庫券這種投資相當於借錢給政府。)也就是說,鑑於他在金融界看到的東西,巴菲特樂意在短期內把自己的錢投入到一筆糟糕的投資裡面。在考慮你自己的資金和投資時,巴菲特的這個決定值得仔細揣摩。

為什麼所有這些對你很重要?

我們在本文中討論了很多金融術語。接下來讓我們分析一下為什麼金錢運作機制的這種變化對你會很重要。

負利率

負利率可能會對你不利,因為這意味著你得給錢才能存錢。這也意味著你選擇存錢進去的銀行可能會面臨嚴重的財務麻煩,導致他們破產。

是,萬一發生這種情況,銀行是有保險,但是如果問題太大的話,存款保險也不管用了——很多人對此並不了解。他們認為政府或者神奇的保險政策可以拯救他們而不會帶來任何負面後果。我們已經進入到未知領域,我可不會指望有誰會站出來拯救自己和自己的錢。

掌握數據,能夠預測窮人行動的富人正在洗劫窮人。

很多的散戶投資者正在用Robinhood 之類的app去買股票——數據告訴我們這股趨勢。儘管像巴菲特這樣的億萬富翁正在從股票市場撤退,去找安全的地方,但每一天大家似乎都認為自己比專業人士(或者非人類的高頻交易機器人)還要聰明,殊不知這幫人正在預測散戶投資者的舉動然後逆向下注。投資公司用高頻交易來對自己的投資決策進行自動化並且擊敗普通投資者。同樣是這批機構在搞搶先交易,Robinhood的散戶投資者幹不過他們。這是什麼意思呢?

據彭博社報導,經驗豐富的投資公司正在獲取散戶投資者(在金融領域術語眾所周知的傻瓜資金)在做什麼方面的數據,然後去利用他們。這些數據讓投資公司可以劫貧濟富——這樣看來,Robinhood 這個app的名稱可有點諷刺意味啊,不是嗎? (編者註:羅賓漢是英國民間傳說著名的俠盜,專門劫富濟貧)

股市泡沫

創記錄的失業率。全球性的健康危機。示威抗議。儘管我們生活在這樣一個世界,但(美國)股市仍然在屢創新高。真是瘋了,還是說一場災難正在前面等著我們?

另一位標誌性的億萬富翁投資者喬治·索羅斯(George Soros)則把現在的股市叫做泡沫。他說:“投資者在美聯儲流動性的推動下已經陷入泡沫之中,這就是為什麼他不再參與的原因”。

這種情況要麼說明市場一切都很好,企業完全沒有受到新冠危機的影響,要麼就是我們正目睹著一個泡沫即將破裂。我不知道答案,這就是我作壁上觀的原因。

貨幣周轉速度的變化

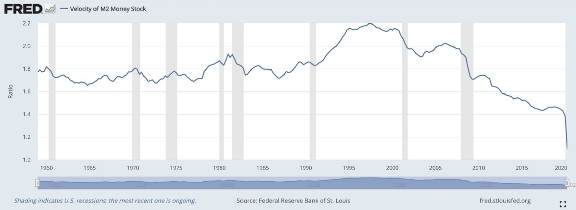

儘管通過經濟刺激手段投放量大量的免費貨幣,並且無中生有印刷了大量的貨幣,但貨幣的周轉速度卻在下降。 (貨幣的周轉速度只是表示一美元經過了多少個人的手。)如果無中生有出大量貨幣,而那些貨幣又沒有被花費出去的話,那麼當這些貨幣最終被花費出去時,可能會導致通貨膨脹率高於正常水平,從而導致你辛苦賺來的錢貶值。

貨幣周轉速度下降的例子:

▲貨幣周轉速度正在下降。資料來源:聖路易斯聯邦儲備銀行

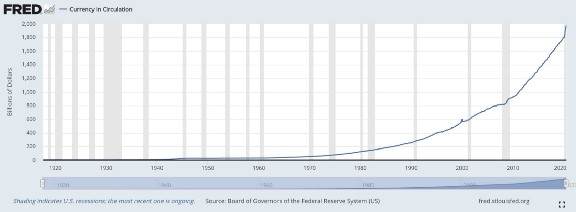

無中生有出來的錢的例子:

▲貨幣創造呈爆炸式增長。資料來源:美聯儲理事會

總結

貨幣在社會的運作和發揮作用的方式已發生了根本變化。華倫.巴菲特和喬治.索羅斯等最偉大的投資人也受到了挑戰。現在他們已經跑路,去尋找安身之處。怎麼做才可以改變貨幣的運作方式?在短期內要謹慎利用資金和投資資產。我們可以向巴菲特學習的另一個重要的方法是花點時間通過類似Investopedia 這樣的網站去理解以下這些金融概念:

- 印鈔

- M1和M2貨幣供應

- 貨幣周轉速度

- 股市泡沫(2000年的科技股市泡沫)

- 通貨膨脹與通貨緊縮

- 緊急救助與紓困(在金融危機的情況下)

如果你能夠了解貨幣運作的這些基礎知識,就可以保護自己以及你為之努力的一切。現在還不是驚慌的時候,現在是從全球經濟所發生的事情當中學習並取得成功的時候。你手上的錢的價值正在發生改變。債務這個詞及其含義正在發生改變。要留意觀察億萬富翁投資者的一舉一動,因為那些舉動可以透露很多你需要知道的事情。要不要把你的錢捐給交易app要由你來做決定,你可以看著它因為通貨膨脹而貶值,也可以用一張龐大的安全網進行投資,然後像專家一樣行事。

https://www.stockfeel.com.tw/巴菲特-貨幣-投資-通貨膨脹-股市泡沫/