【巴菲特指标显示股市过高??】

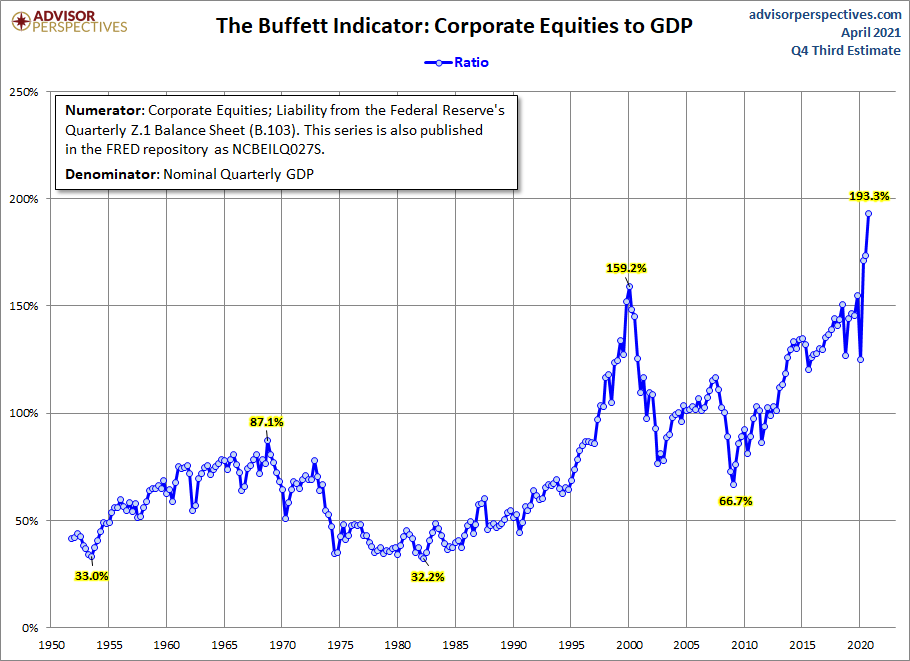

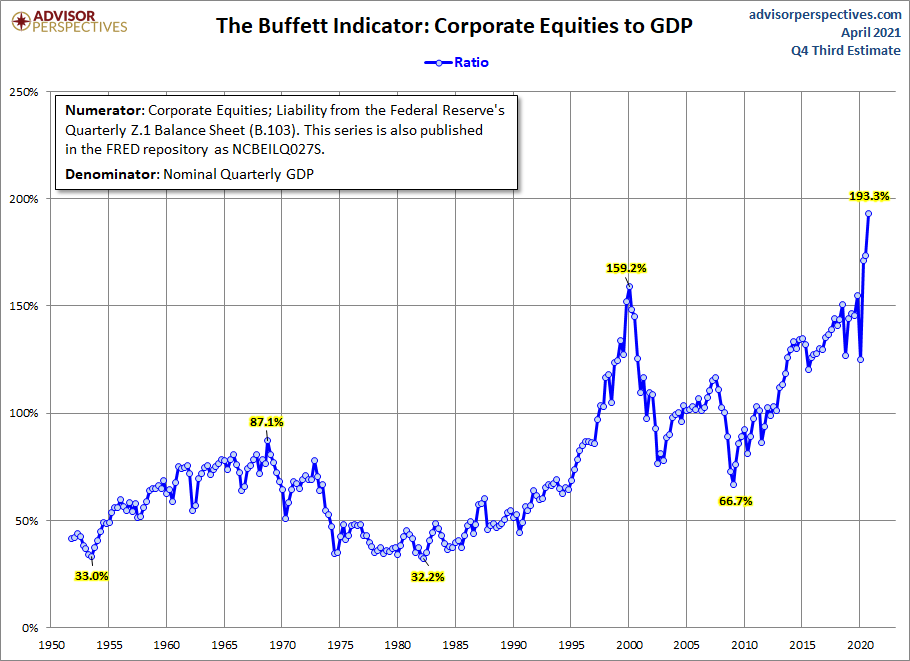

巴菲特指标显示,美国股市已经呈现过热现象,而我们已经处在泡沫之中。巴菲特指标,是由巴菲特提出的一个衡量股市是否过热的指标。计算方式,是股市总市值对GDP的比例。

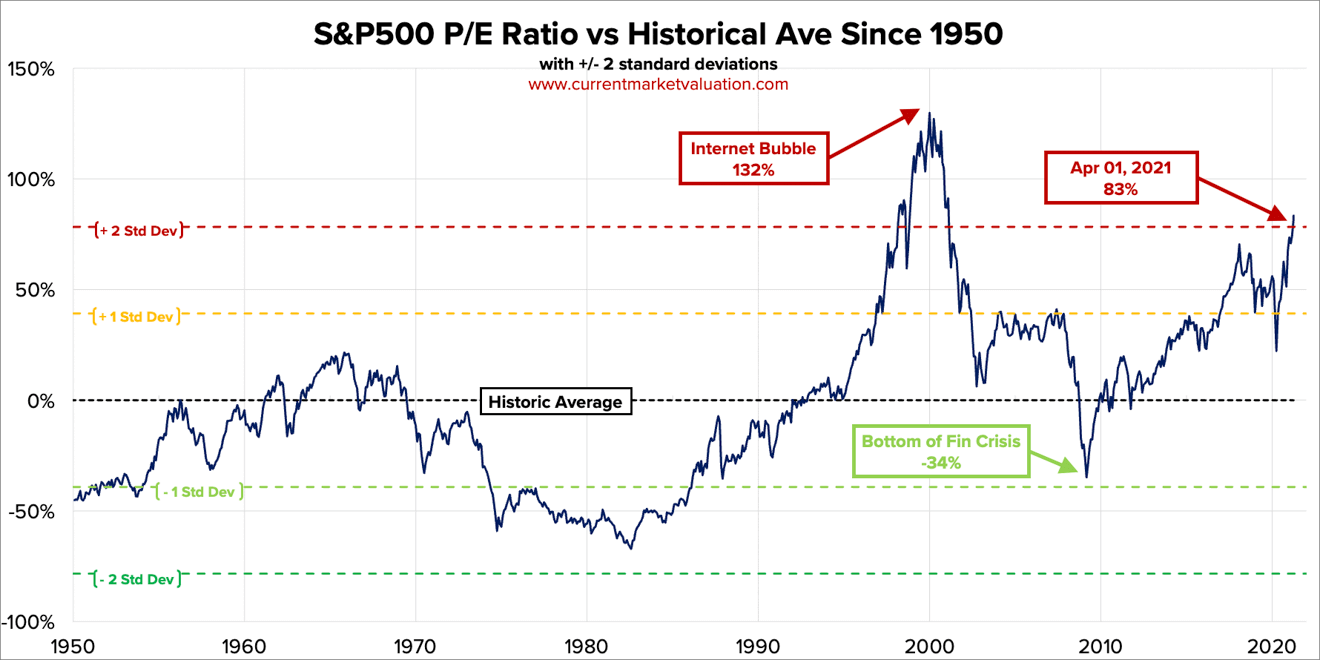

根据图表显示,这个比例已经远远超过了2000年科技泡沫时代的数字。同时,美国S&P500的PE水平也几乎接近2000年时的水平。

科技股过热是市场普遍的共识,不过依然无阻科技股高歌猛进。

这背后又有什么原因支撑呢?

其实,股市过热已经是老生常谈的问题。只不过,在很多专家唱衰之下,依旧未能浇熄股市的乐观情绪。

原因1、低利率时代

我们目前处在低利率时代,也就是说,我们借钱的利率更低,同时传统的安全避险投资产品比如国债的收益率同样走低。2000年时,联邦基金利率(FED Fund Rate)达到了5.85%,也就是说,即使不投资在股市,依然有很多其他选择。不过,现阶段低利率的大环境下,市场虽有着充裕的资金,不过能够选择的金融产品有限,要最大化资金的收益率,就是把资金投入股市或是其他高收益资产。

因此我们看到,在低利率时代,股市的市值节节攀升,即使间中偶尔有一些大回调,但恢复的速度迅速。资金就像血液,只要有足够的血液,就能够为股市续命。只要还是在低利率时代,那巴菲特指标一直处在高位将会成为常态。

原因2、专家预测满天飞

很多专家在几年前已经表示股市有过热的风险,但实际情况是,很多基金仍然把钱投资在股市中。在市场,预测的和行动的往往都是不一致的。实事求是,当行情好的时候,每年都会有专家预测股市大跌,终有一天,一定会有人成功预测到股市崩盘。

然而,跟着这些专家的预测是否能够赚钱,答案未必。如果跟随专家意见的话,2018年开始空仓至今,就会失去很多投资机会,虽然期间有暴跌的时期。

原因3、今时不同往日

当年的互联网泡沫,很多公司只要名字有“.com”,就能够获得市场的追捧。这是因为,很多公司其实是虚有其表,并没有具备赚钱的能力。没有真正赚钱还不打紧,股价还要被炒高,这也造成PE估值达到惊人的200倍。在泡沫破裂之后,很多公司股价大幅下跌,更是有不少公司破产。然而,能挺过那次互联网的公司,无一已经成为如今的佼佼者,其中包括Amazon和Qualcomm。

根据统计,在1999年10月,有199家互联网相关上市公司的总市值达到4500亿美元,不过年度销售只有210亿美元。值得一提的是,这些公司总共亏损了62亿美元。

当时的情况是,每一家公司都有独特的,能够改变世界的商业模式。而这些公司把所有的资金投放在广告上,公司赚钱是排在最后的事情。很多天使投资者,也推动这些公司以高估值上市,并成功脱身。

实际上,前几年共享经济模式正夯的时候,市场也出现不少共享经济公司。大部分的共享经济公司,就如同2000年,名字随便就挂上“.com”的科技公司一样,除了亏钱之外,也未能证明自己的商业模式是行得通的。最终上市的几家公司股价虽然都有上涨,但热度明显难以持续。这再次证明,目前市场投资者比2000年的投资者更具理性。

原因4、PE估值并不客观

网上有人仔细的分析纳斯达克的成分股,并认为如果以PE来衡量股市过热程度似乎有所欠缺。这是因为,在2000年的时候,纳斯达克有超过1半的公司是亏钱的,既然是亏钱,那就不能以PE作为衡量标准。而如果对比纳斯达克在2000年和2020年的P/B(市净率)和P/S(市销率)指标的话,显然距离2000年水平还有大段距离。

市净率是每股股价与每股净资产的比率。而市销率是市值对营收的比率。

以P/B中间值(Median)计算,2000年的估值比去年9月时期高出1倍。以P/S中间值计算,2000年的估值则比去年9月时期高出2倍。

当然,纳斯达克指数距离去年9月已经上升了20%以上。不过从以上两个点,可以清楚的看到,目前很多公司实际上是有资产和销售额支撑。而在2000年的时候,很多公司不单是市值对资产价值失衡,在销售额上也显然被高估不少。

原因5、市场资金集中在少数科技股中

20年前的投资者,更倾向买入的都是一些没有盈利,同时也未能证明商业模式可行的公司。如今,苹果、亚马逊、微软、谷歌和脸熟5家公司占了美国股市大约18%的市值,不过这5家公司的盈利,却占了总盈利的25%。这证明,大型公司的赚钱能力强劲,且现在的投资者更喜好这类型的公司。

另一方面,纳斯达克的成份股,在2000年的时候有高达65%的公司是科技公司,而目前只有43%是来自科技公司。目前,纳斯达克成份股更分散化,趋向于消费服务、医疗或是金融等领域。

换句话说,如果你单纯以整体PE来看,我们目前确实处在泡沫之中。不过,当时的高PE,是因为市场有很多不赚钱的公司导致的。如今的高PE,除了是因为低利率的因素,更重要的是,一些大型科技公司已经证明自己的商业模式,并且有着强劲的盈利,而市场也愿意给予更高的估值。

无论如何,目前的股市估值看起来确实很高,风险也比几年前来得更高。此外,少数的几家公司,占总市值的比重越大,代表说股市风险集中在少数几家公司身上。很多大型基金,会因为资金过于庞大,买卖股票比较不容易,少了散户的弹性,因此都会未雨绸缪,在认为股市过高时开始逐步减持。

然而,对于普通散户的我们,最重要的是做好风险管理,设置自己的止损和止盈点,即使在股市突然暴跌的时候,也能够有效降低伤害。