正如我之前在Petronm(第3部分)文章 (https://klse.i3investor.com/blogs/david_petronm/127594.jsp)中提到的运营自由现金流 (Free Cash Flow, FCF) 是衡量公司盈利的重要指标 。让我们来看看恒源 (Heng Yuan) 的自由现金流如下:

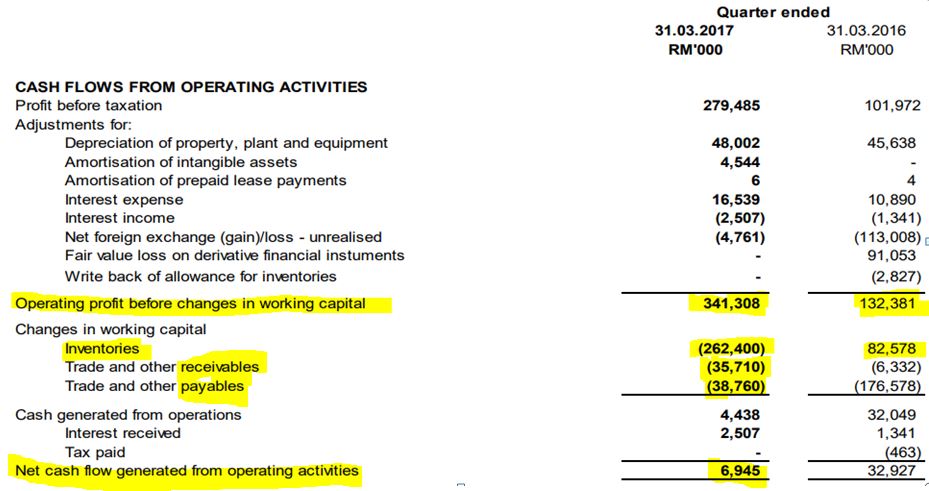

(摘自 Q1’17 季报)

从上图,我们可以看到流动资金变动前的营业利润为RM 341 mil。这是在计算库存,应收账款和应付账款之前产生的实际自由现金流量。

恒源 (Heng Yuan) 在 Q1’17 再向其库存投资了RM 262 mil的自由现金存,相比之下,Q1’16库存水平降低了RM 82 mil(括弧意思是支出)。除此之外,恒源还用RM 38 mil 减少了其应付款 (Payables),应收款 (Receivables) 增加了 RM 35 mil。因此,其运营的净现金流量 (net cash flow from operation) 仅为 RM 6.9 mil (Q1’17),而去年同期为 RM 32 mil (Q1’16)。

现在我们可以看出,降低库存水平可以增加运营现金流量,增加库存水平将产生相反的影响。

投资者可能会好奇,为什么恒源 (Heng Yuan) 会大量投资在库存,而不是偿还债务。

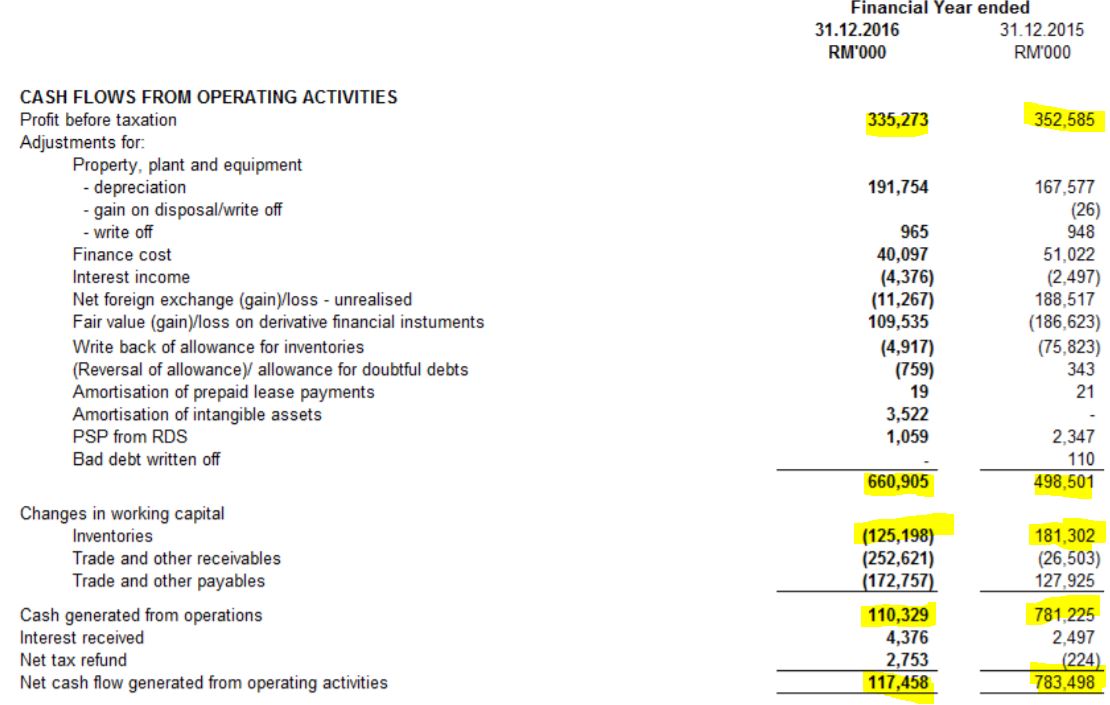

以下是上个季度的另一个现金流量报告 (Q4’16):

(摘自 Q4’16季报)

上图显示Q4’16在运营资金 (Working capital) 变动之前的运营自由现金流 (Free cash flow from operation) 为 RM 660 mil 而Q4’15的现金为 RM498 mil。

我想说的是壳牌 , Shell (现:恒源 (Heng Yuan)) 在 Q4’15 通过减少 RM 181 mil的库存来产生RM783 mil的现金。相同的,就算恒源(Heng Yuan)在 Q4’16 向其库存再注入了 RM 125 mil, 也可以生产 RM 117 mil 的自由现金。

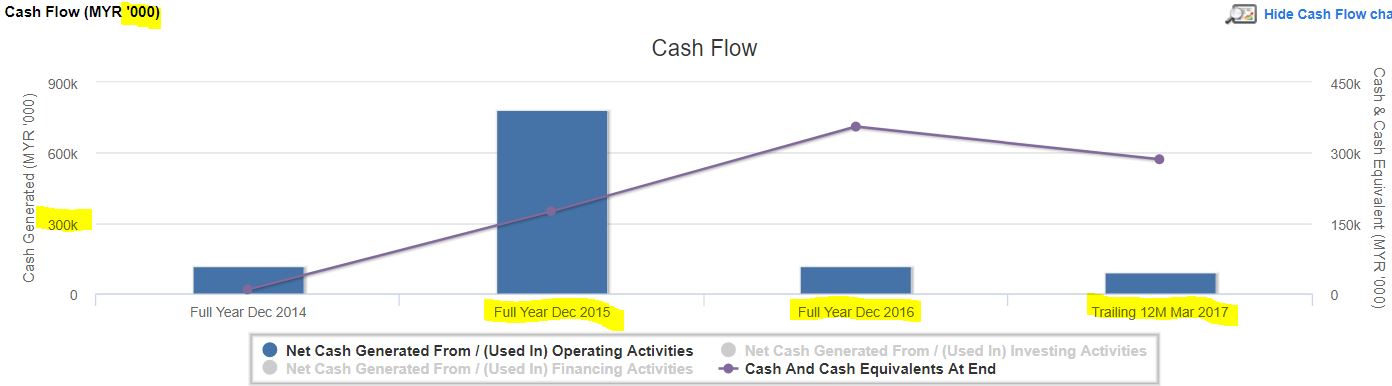

请参考下图以了解恒源2014 – 2017 年 Q1 的现金流量总体情况:

从这两个表和上图可以得出什么结论?

- 自由现金流 (Free cash flow) 可以通过减少库存来增长 (意思是卖存货以转为现金)

- 恒源 (Heng Yuan) 可以从运营产生良好的现金流,提高赚幅(RM117 mil & Q4’15 的RM783 mil)。 投资者会认为RM6.9 mil 是很低的现金流量,但请记得这是因为恒源 (Heng Yuan) 向其库存注入了 RM 262 mil现金。试想如果恒源 (Heng Yuan) 只注入一部分的现金去库存 (比如RM80 mil), 那么恒源可以把多少钱转移去银行呢?

笔者有在 Part 1 ( https://klse.i3investor.com/blogs/davidtslim/128328.jsp )讨论到恒源 (Heng Yuan) 有值 RM 1,075 mil 的库存。其库存应包括原油和精炼石油产品(如石脑油,汽油,柴油,取暖油,煤油)。笔者保守认为恒源(Heng Yuan)可能会将日均产量 (Q1’17 112kbd) 在Q2’17提高去更高水平。这是因为炼油利润在5年高点。

假设库存价值高提高库存量:

恒源 (Heng Yuan) Part 1 有预估到18天的库存大约是2.02mil 桶 (112.2k x 18). 如果恒源(Heng Yuan) 计划要将其吞吐量提高 11% 或是 12.8kpbd 至 125kbpd, 那恒源 (Heng Yuan) 必须保持大约 2.25mil 桶原油库存 (18天 x 125 k)。

新盈利计算 (假设吞吐量为125kbpd)

新库存损失 = 2.25mil brl x (48.2 – 52.95)

= USD -10.69 mil

= RM -45.96 mil

新炼油利润(一个季度)(根据其Q1估计每天吞吐量为 125 kbpd)

= 11.25mil barrels X USD8.25 (预计每桶利润率)

= USD 92.81 mil

= RM 399.09 mil

新毛利润率 (Gross Profit Margin) 算法:

毛利 (Gross Profit) = -45.96 + 399.09

= RM 353.14 mil (假设 125 kbpd)

上篇文章https://klse.i3investor.com/blogs/davidtslim/128328.jsp 的毛利 (Gross Profit)

是以估计吞吐量为 112.2kbpd (RM 317.06 mil)

假设吞吐量为 125kbpd,毛利 (Gross Profit) 为 RM 353.14 mil – RM317.06 mil = RM 36.08 mil

下图是比较假设管理层决定把 RM262 mil 现金的 80% 放进定期存款 (Fixed Deposit),而不是投资在库存的差别。

|

|

Keep in FD (3% interest) |

Reinvest in inventory |

Difference |

|

Gross Profit from RM262 mil cash |

RM6.28 mil per year from interests Converted to 90 days interests = RM1.57mil |

GP = 353.14-317.06 = RM36.08mil |

ROI in FD is 3% ROI in reinvestment = 55% ROI = return on investment |

根据Q1’17 盈利,RM36.08 mil 可增加9.13% 的毛利。

我推测恒源 (Heng Yuan) 趁炼油利润高而提高其日均产量,以便增长盈利。

股权回报率 (Return of Equity, ROE)

股东回报率是通过股东投入的资金来衡量公司的盈利能力,公式如下:

股东回报率 (ROE) = 净利 (Net Profit) / 股东权益 (Shareholder’s equity)

下图显示恒源 (Heng Yuan) 的股权回报率, ROE(根据股权和净利润计算)

|

Year |

2016 (Q1-Q4) |

2017 (Q1’17, Q2-Q4’16) |

Growth |

|

Net profit |

335 mil |

513 mil |

53% |

|

Equity |

1010.4 mil |

1274.8 mil |

26% |

|

ROE |

33% |

40% |

21% |

为何我评 25% 为优越,原因是证明了公司善于利用股东的资金来产生不错的利润 (4年可回本)。

根据12个月的盈利和股权,恒源 (Heng Yuan) 的股权回报率是 40%,投资者可预估他们资金可回本的效率。

如有需要,我将会在Part 3讨论 EV, EV/EBIT 及 ROIC。

展望 (Prospect)

恒源 (Heng Yuan) 的利润与炼油利润 (Refinery Margin) 有着密切的关系 (Crack Spread, 原油裂解价差)。何为裂解 (“Crack”)? 这是因为炼油厂购买原油并将其分解成石油产品。成品(例如汽油,柴油,喷气燃料等)与原油之间的差异称为裂解价差。

请参考下图最新CMEgroup.com 的炼油利润(至7月尾)的数据图,以便了解恒源 (Heng Yuan) Q3’17 (7月- 9月)的盈利:

以上之显示到7月尾的数据,时间允许的话,我将会准备关于炼油利润预估的文章。

马来西亚所有炼油厂如下:

1) Hengyuan Port Dickson Refinery, 156 kbpd (24,800 m3/d)

2) Petronas Melaka I Refinery, 100 kbpd (16,000 m3/d) – Not listed

3) Petronas Melaka II Refinery, 170 kbpd (27,000 m3/d) – Not listed

4 ) Petronas Kertih Refinery, 40 kbpd (6,400 m3/d) – Not listed

5) Petronm Port Dickson Refinery, 88 kbpd (14,000 m3/d)

6) TIPCO Kemaman Bitumen Refinery, 30 kbpd (4,800 m3/d) – Not listed

理论上,马来西亚总炼油最大吞吐量为 584 kbpd。然而,我认为不是每间炼油厂都以最大的日容量运行。我预测日均容量为 85% (除了 Petronm), 也就是大约 500kbpd。当然,我也留意到 RAPID 项目,不过是 2019年以后的故事。

新加坡共有3间炼油厂 (Exxon, Shell 及 Singapore refinery 所拥有),日均最大容量为 1380 kbpd。根据我们国家的需求数据,我相信马来西亚仍然从新加坡进口成品油,因为我们的供应量仍然低于需求量。

有些人可能会留意到,阿里巴巴(淘宝)的区域(SEA)分销中心将设在马来西亚吉隆坡国际机场 (KLIA) (http://www.reuters.com/article/us-alphabet-results-research-idUSKBN1AA1ON)。从这项发展来看,我预计会有更多空陆旅行,并会增加柴油和喷气燃料用量。

简而言之,我认为马来西亚中期的需求还有增长空间。此外,由于一些亚洲炼油厂的定期维修,亚洲的供应业因此受到限制。请参考一些关于维修消息如下:

1. http://jakartaglobe.id/international/asia-gasoline-outshines-jet-fuel-diesel-supply-shrinks/

2. http://www.hydrocarbons-technology.com/news/newsreport-asia-had-highest-refining-capacity-under-maintenance-in-q1-5817585

3. http://timesofindia.indiatimes.com/business/international-business/asia-refinery-2016-2017-maintenance/outages/articleshow/58921267.cms

值得注意的是,炼油运营利润取决于原油成本,运输,工厂效率,产量或日容量,分销模式,炼油厂位置以及简单或复杂的炼油系统(恒源是一家复杂的炼油厂)

让我们来了解关于皇家壳牌炼油厂财务业绩的最新消息:

http://www.thestar.com.my/business/business-news/2017/07/27/shell-profits-triples-on-stronger-refining-and-oil-prices/s/

总结:

1. 从炼油企业可以观察到,这是一个持续稳定,增长速度缓慢(马来西亚汽车,人口不断增长),及其盈利与原油裂解价差(Crack Spread)有着密切的关系 (炼油利润,Refinery Margin)

2. 库存损失(原油价格下滑)可被炼油利润抵消(如前所示),并得到正数盈余(根据现今的炼油利润)

3. 再次,我想强调,与其他非连续业务收入(例如建筑行业)相比,炼油厂是一个高度递归的业务,劳动力依赖性很低。 相比其他行业高度依赖管理技能,能力,天气,材料成本,劳动力供应,发挥重要的综合作用-这些有时难以预测。4. 恒源 (Heng Yuan) Q2’17 的高库存可导致其日均产量提升,并可能推动 Q2’17的利润上涨。

5. 想要从股市获利,最好的方法是以低价格买入一间好公司,并在价值被市场高估时卖出。对我而言,股价低不代表便宜,股价高并不代表昂贵。这都是取决于未来的每股收益可见度和经营现金流。(价格偏高的原因是利润持续上涨,但股票总数保持不变)

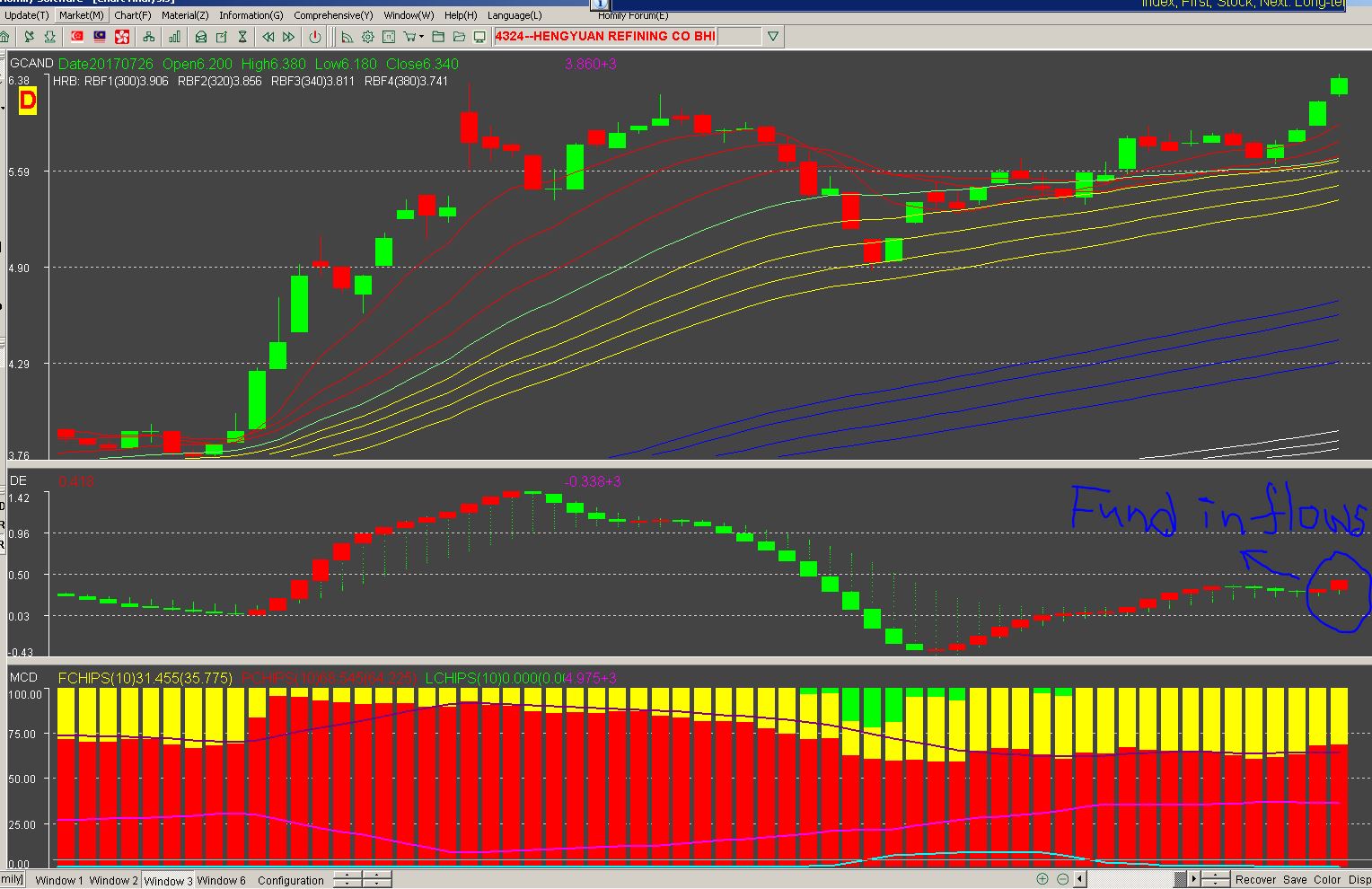

对恒源 (Heng Yuan) 技术面 (TA) 有兴趣的读者可参考下图。

从技术表来看,我们可以观察到突破及上升讯号。DE (Deviation Expert) 显示资金流入(7月25 & 26的红色 Bar,显示资金流入>流出)。7月26日的红色 Bar 显示强势现金流入,这与价格行动相关联。

请期待我的恒源第三部分报告,我将分享关于外汇损益,进一步现金流量和债务分析,估值分析等。

有兴趣的读者可加入我的 Telegram 频道 : https://t.me/davidshare

风险提示:此文章乃我的分析及预测及选股策略, 不对用户构成任何股票买卖及投资建议,仅供学习及参考。

由Vinnie翻译

http://klse.i3investor.com/blogs/davidtslim/128930.jsp