潮汐导读:我

们一直以为航运业就是BDI,韩进破产了就意味着航运业不行了。然而恰恰不是,市场对于航运业存在着太多的误区以及概念混淆。这也是潮汐举办此次活动的初

衷,我们希望让小众的知识成为大众的常识,我们希望能汇聚更多专业的投资者,在潮汐上进行互动。 2017开年,集装箱航运悄然回暖,

BDI指数也在近期一路高歌飞进,航运业是否如我们这些吃瓜群众所言,到了08年后的下一个10年?

本期潮汐公开课为大家邀请到凯丰投资 潮汐智咖李婧媛女士, 她将由浅入深带大家讲解航运市场,带你寻找航运业与商品之间的内在关系。

本文为潮汐公开课 068 期纪要

分享时间:2017年04月16日

大家好,非常感谢大家能在周日的晚上抽出宝贵的时间,一起来到潮汐公开课,聊聊航运市场情况。

首先自我介绍一下,我是来自凯丰投资的李婧媛,主要从事航运的基本面研究。我在研究过程中,发现整个市场真正做航运研究的人非常少,研究过程中的好多问题

都是根据以往的工作经验或者自己的摸索学到的一些心得体会,今天晚上在这里跟大家分享我在航运方面的一些理解与研究成果,希望能够帮助到大家。

今天晚上我们的重点是2017年干散货运输市场的分析,但是讲这个之前,我希望能够加入一些关于航运市场的知识梳理。因为在平时的工作和交流中,发现大家

对航运市场没有清晰的概念或者是概念混淆,非常不利于对后面问题的讲述,所以我先来理顺整个航运市场。相信听完大家会对航运市场比较清晰。

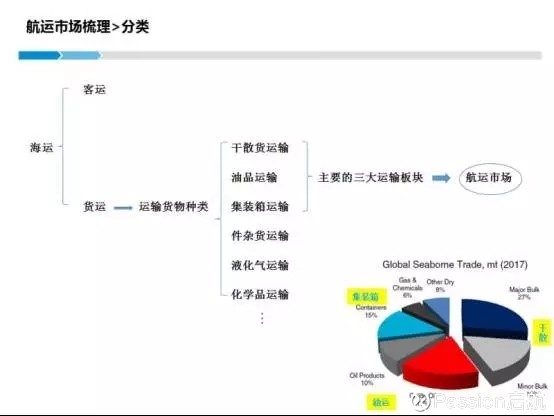

首先从航运市场的梳理开始。大家的观念可能是海里跑的船都可以归为航运市场或者海运,实际不是这样的,我们将海运分为客运和货运,客运不在我们的研究范围

内,今天暂时不提它。根据货物运输的种类不同,货运可以大概分为干散、油运、集装箱、件杂货、液化气运输、化学品运输,以及一些特种物品运输,比如半潜船

和一些用于油轮钻井方面的船等。

市场上主流的三大研究板块分别是干散、油运和集装箱,提到航运,首先要想到的或者要重点分析的就是这三大块,谈到航运市场的好与不好、航运市场的波动情况等,也是从干散、油运、集装箱这三方面进行分析的。

上图右下角所示的是全球海运的贸易量,我们可以看到,整个大宗贸易通过船舶或者海运方式进行的运输大概可以分为三类,用干散货船运、用集装箱运、用油轮运。干散货对应干散货的标的品种(接下面的PPT会具体分享)。

集装箱最常见,大家经常在海边看到船上码着整齐箱子的船,它装运的是日常生活中最常用的一些轻工品或小的生活用品等。油运就是原油运输和成品油的运输。从

全球海运的贸易分类来看,干散货几乎占据了半壁江山,无论是干散货装的大宗、小宗及一些其它的件杂货船等,加起来几乎占了整个海运货运量的50%,也就是

说干散货运输情况的好坏对整个航运市场有举足轻重的影响。集装箱大概只占海运贸易量的15%。

我想借此机会谈谈韩进的情况,去年8月底韩进提出破产,对整个航运界或者整个商品投资圈来说都是一个大新闻。大家比较恐慌,担心航运情况是不是真的非常糟

糕了,也有人从中看到希望,号称全球集装箱排名第七的船东韩进破产或面临倒闭,退出市场,是不是代表这个市场已经完成了重新洗牌,集中度变高对航运市场反

而是一个利好,是一个新起点。从上图15%的贸易量来看,市场对这件事情的反应有点夸大。

首先,集装箱只占海运贸易量的15%,韩进的主要业务是集装箱,虽然排世界第七名,但实际运力只占2.9%,大家知道知道这些数字后,自然就能大致判断韩进事件的影响。另一方面就是,无论干散货船、集装箱船还是油轮,目前都是船舶的供应远远大于整个海运贸易量的需求。

上图是航运市场的三大船型,平时生活中最常见的是下边这种集装箱船,它相对来说离我们的生活最近。上面另外两个,一个是干散货船,一个是油轮,日常生活中我们接触的比较少,只有在船舶停靠码头时能看到,在海上运输过程中,它不会靠着近海航行,所以大家看到的机会不多。

我们简单的通过这三张图片来区别这三大船型。干散货船主要运输大宗干散货,如铁矿石、煤炭、粮食等,货物是装入船舱中进行运输的。油轮主要是原油或成品油

的运输,装卸过程是通过管道将原油或者成品油加压装进船内的油罐里进行运输的。集运是将货物装入统一尺寸的箱子里,再将箱子码在甲板固定卡位,加固,防止

海运途中的颠簸造成移动等。

航运主要的三大运输板块是干散运、油运、集装运,如上图所示,根据船舶载重吨的大小,又可细分成不同的船型。如干散货船可以分为好望角型、巴拿马型、超灵

便型和灵便型。它们对应的英文名字也列在图上。大宗商品最主要的是矿石、煤炭、粮食,对应的是好望角型和巴拿马型这两种船。

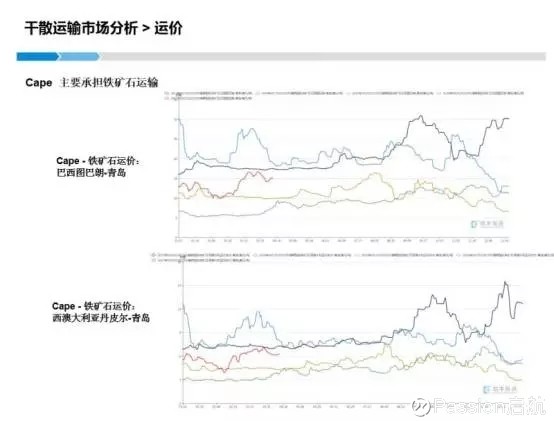

再来看它们对应的典型航线,好望角船对应的主要是C3、C5这两条航线,做铁矿石的同行对这两条航线应该不陌生,C3主要从巴西运铁矿石回青岛,C5是从澳大利亚西部到青岛。之后的干散货分析中,我会展开对C3、C5及好望角船的详细介绍。

油轮运输分为成品油和原油运输两大类。油轮根据载重吨的大小依次分为VLCC,Suezmax、Aframax、Panamax、Handy。原油运输主要靠VLCC超级大型油轮,无论从它的运力占比还是从海上浮式储油来看,都是油运中最被关注的一种船型。

它的主要航线是TD3、TD5,TD3是从海湾中东到亚洲区域的航线,TD5是从西非往远东方向的航线。大家可能对航运的这些专有名词或者对应的中英文不

是很熟悉,没关系,我在这里只是给大家做一个分类,如果大家以后遇到相应的船名或者英文名,可以清晰的判断它属于干散还是油轮还是集装箱,从而清晰的知道

它对应的货物种类,进而判断它会影响哪个市场。

相对来说,在航运里集运与干散运、油运是比较分开的市场。干散和油运做的是期租或者航租,对时间的要求并不苛刻,而集装箱又叫做班轮运输,类似日常生活中

接触的地铁,明确规定了启程和到港时间、出发点和目的地,没有商量余地。如果航班延误或者需要协商时间,你可能会丢掉这个市场的份额,所以集装箱对时间的

要求比较高。关于船的分型,大体来说,较大型的船用于干线,比如国家和国家或者州和州之间的运输,较小型的船用于内陆或者近距离的支线运输。

以中国为例,中国是出口大国,发往美国的货物有美国的航线,发往欧洲的货物有欧洲的航线,发往南美的货物有南美的航线等等。我们要看各个航线上运价的涨幅,其实是要看对应出口国家的经济情况。比如出口欧洲,肯定要看欧洲的经济状况如何,比如它的GDP、PMI等等。

通过上图的表格及我对航运市场三大货物运输种类的大概介绍,相信大家已经比较了解哪些货物对应何种船型,何种船型运费的涨跌对应哪些货物的影响。

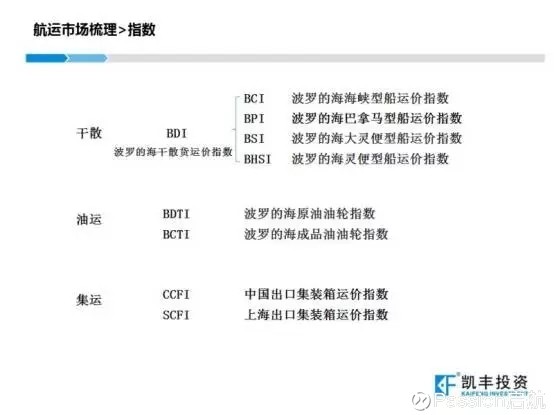

很多人问我,干散货是不是看BDI指数?BDI到底是什么?它到底如何影响干散货和大宗货物之间的联系?其他各种指数都是什么?接下来我们做一个简单的梳理。

分析干散货可以去看BDI,但是BDI是什么?BDI是波罗的海干散货运价指数,它是干散货四种船型对应指数BCI、BPI、BSI、BHSI的加权平

均,这四个指数分别占25%的权重,共同组成了BDI。如果我们分析整个干散货市场(不是整个航运市场),去看BDI没有问题,但如果是做铁矿石的人,看

BCI更确切,铁矿石运输对BCI的影响最明显。做煤炭和做粮食的人,关注BPI更有效,因为BPI的变化直接对应这两种货物的运价走势。BSI和

BHSI对应比较小型的干散货,比如粮食、水泥、化肥、镍矿、铜矿等相对比较小型的货物,货物种类会在随后的PPT中详细列出。

之前大家一提到航运就看BDI,可能是与干散货运约占海运大概50%的量,对市场影响比较大有关,但今天讲过大家就知道,整个航运是由干散、油运、集装箱

三大块组成,BDI只是干散货的一个总体的指数情况,它又细分成四个指数,所以我们今后再分析航运市场的时候,要看哪种货物种类所对应的指数。

关于油运指数,我比较推荐的,也是最多人关注的两个指数,一个是BDTI,一个是BCTI,分别对应波罗的海原油油轮指数和波罗的海成品油油轮指数。这两个指数和干散货指数一样,是波交所发布的比较权威的、做航运(油运或大宗散货)的人所公认的指数。

集装箱运输的指数非常多,我列出来的CCFI和SCFI是中国发布的指数,一个是中国出口集装箱运价指数,另一个是上海出口集装箱运价指数。从万德或者其

它渠道我们还可以看到集装箱进口运价指数、还有不同的港口比如天津港口的指数等等。但是我推荐的是这两个指数,一个代表整个中国的情况,集运看出口主要看

中国,因为中国是出口大国,它的出口数据比较有说服力,有代表性。看SCFI是因为上海引领中国整个出口项目指数,它的变化最敏感,而且幅度最

大,SCFI能更快、更好的反映集运市场的波动。

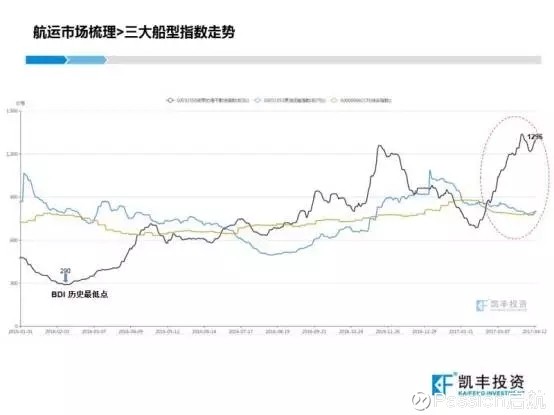

刚才我们梳理了整个航运市场,它分为干散、油运、集装箱三大板块,我们又讲了三大板块分别对应的船舶种类和类型,以及各船舶类型对应的指数(即日常生活中

我们可以通过各船舶类型对应哪些指数的变化来了解市场)。接下来我们来讲这三大船型指数的走势情况。如上图所示,尤其是红色虚线框所圈的部分表明,看到近

期三大指数的走势完全不一致(走势是劈叉的)。

航运市场这三大板块,各自有对应的供应和需求,互相是不交叉的,比如干散货不可以用油轮运,因为需要货仓来装载干散货。油轮对应的货物品种是液态的原油或

者成品油,不可以放在敞口的干散货仓中,一定要通过管道装进船舱的油罐里。集装箱要码在船的甲板上,也不适用于干散和油运。因而虽然航运市场由三大板块组

成,但是从细分来看,这三大板块各自有各自的供需,供需的不同导致了它们所对应的运价走势不同。

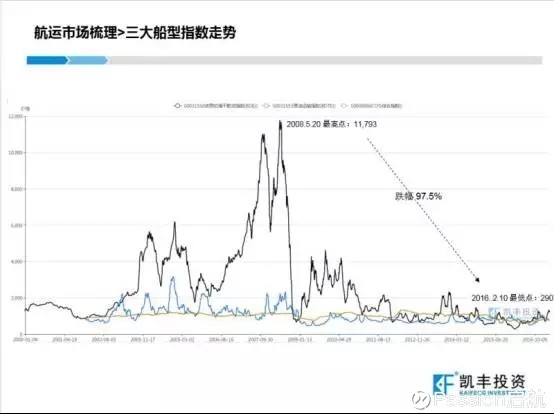

这里的三大指数分别是BDI、BDTI和CCFI,是三大板块各自比较有代表性的指数。如上图所示,黑色这条线代表BDI的走势,去年2月10号,BDI

创下历史最低点290点,BDI指数降到最低点代表整个干散货市场已经到了历史上最黑暗、最差的位置。一路看过来,截至到今天4月13号(4月14号是复

活节,没有发布该指数),它已经涨到1296点,单看这个幅度,确实很惊人,从2016年的最低点开始,大概翻了4.5倍。

我们把时间轴拉长一点,再来看三大指数今天的位置和历史上最高的位置情况如何。如上图所示,黑色线代表干散货,它的走势可以说是大起大落,从2008年5

月20号的历史最高点11793点跌到2016年2月的历史最低点290点,跌幅达到了97.5%,这个跌幅是很震惊的。

即使现在BDI指数恢复到1000多点的水平,它和历史最高点或者次高点或者近几年的情况相比,并没有非常大的反弹或者如市场所传的非常夸大的情况。我的

观点是干散货运确实有好转,确实有复苏的迹象,但是把时间轴拉长来看,好像并不像市场所传的那样,达到一个高点或者创历史记录等。我们不否认干散市场今年

确实有好转,在整个干散货市场的分析部分,我会具体来讲,这种好转的情况不只是今年,可能会持续到2018年。

把三个指数放在一起进行比较,(黑色的线代表干散运价,蓝色的线代表原油的运价,浅土黄色的线代表集装箱的运价)相对于干散来说,油运和集运的价格波幅没有那么大,但所有船都在航运的大圈子里,运价趋势还是随着整个市场的节奏。

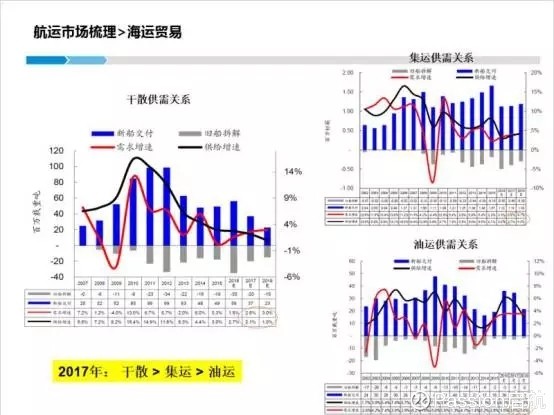

上面我们分析了干散、油运和集运的走势,通过分析这个价格走势,我们对它们的历史和现状有了比较清晰的观念。今天是2017年4月,那么整个2017年航

运走势如何,2018年的情况又如何呢?如上图所示,我将干散、集运和油运放在一起进行比较,通过分析它们各自的供需情况给出2017年、2018年航运

走势的大致判断。

先来看干散货运的情况。如图所示,对于航运而言,需求增速是指整个干散货的海运贸易量,它是指包括比较典型的铁矿石、煤炭、粮食等货物在内,到底有多少货

物要在2017年进行海上运输。而供给量是指干散货船舶供给情况(即海岬型、巴拿马型、超灵便型和灵便型这四大类船)。我们可以通过2017年和2018

年供需的增速对整个干散货的航运市场进行判断。

需求增速从2016年的1.6%增长到今年2.6%,现实贸易中,我们也能感受到它的明显好转,对应的供应增长从2016年的2.7%放缓到了2017年

的2.1%,还有最重要的一点是,2017年出现了近10年供需增速反转,即船舶供给增速小于货物贸易量需求增速,并且2018年会持续好转,这也是从

16年底到17年开年后整个干散运市场较为强势的原因。无论从运价还是从FFA的走势以及从我们日常对大宗商品的了解情况来看,干散运市场相当强势,根本

原因在于整个供需情况在2017年有所改变。

2018

年的需求可能会在2017年基础上更好,而船舶的供应趋缓,相对来说也是一个利好。我再简单讲一下供应方面的内容。造船需要一定时间,大概一到两年的时

间,也就是说2017年、2018年新造船(供给)来自于前两年,2015、2016年的订单。2017、2018年新造船的供应增速是根据

2014-2016的订单量确定的,2019年新造船的供给情况需要根据2017年新造船订单决定。目前来看,2017、2018年的供应比较确定,是趋

缓的,利好整个航运。需求方面,是目前为止没有大的战争发生的情况下(指美国朝鲜的紧张局势,后面会再稍微提一下关于战争的情况)。

综上,从目前的干散供需情况来看,2017、2018年逐步的利好。这张简单的供需关系表表明,2017年、2018年整个干散货已经从2016年初最黑暗的时刻转变过来,有了复苏的迹象,2017、2018年是持续向好的趋势。

我们再来看集运,总体来说,2016、2017、2018三年,集运没有特别大的改变,虽然韩进事件之后,包括2017年在内,运费好像上涨的很厉害,但

是集运市场会不会也有一个比较强势的持续性呢?如这个供需平衡表所示,我的意见比较保守,与干散和油运相比,今年的集运情况不好不坏。

从供需情况来看,2017年需求和供给的增速都有相对的增加,它们并没有像干散那样,供需情况明显改善甚至是反转。由于国际经济形势的好转,2017、

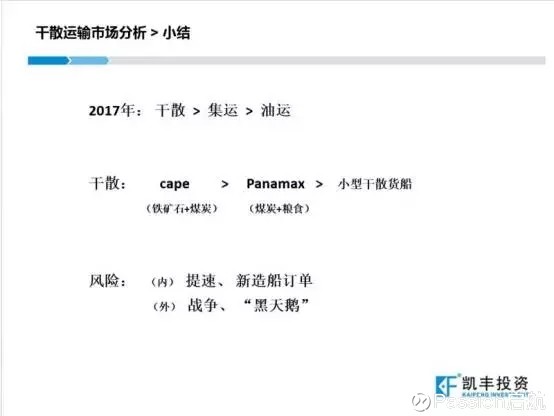

2018年集装箱的运价有小幅的改善,但目前看不到会出现像干散运价那样明显的升幅。如上图的结论所示,2017年干散好于集运,好于油运。把集运放在中

间位置,说明它没有一个特别明显的趋势。

接下来我们再来讲油运。油运是我2017年相对不看好的一个。油运在2015年和2016年上半年是比较好的,整个市场比较火、运价势头比较高。2017

年、2018年可能不会再有2015、2016年上半年那么好的情形,主要原因是新增运力集中释放,市场运力供给速度远远大于货运需求增速。也就是新造船

投放到市场变为运力的情况,在2016年下半年和2017年变得非常严重。2015年供给的增速只有2.6%,到了2016年就变成6.1%,它的交付又

集中在2016年的下半年以及2017年,所以整个油运市场在2017年的供给会非常过剩。

以上是我对这三大块航运市场供需情况的分析,大概得出的结论是2017年航运市场,干散好于集运,好于油运。这是我个人的看法,如果大家有不同的意见,或者认为这个分析中可能有一些数据需要调整,我们在后边的环节再具体讨论。

接下来是今天重点要跟大家分享的2017年干散货运输市场的供需分析及未来走势。

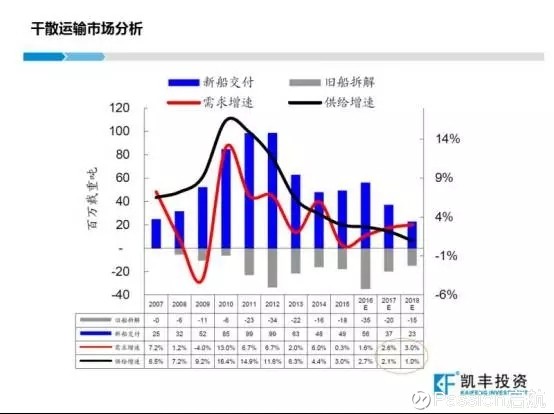

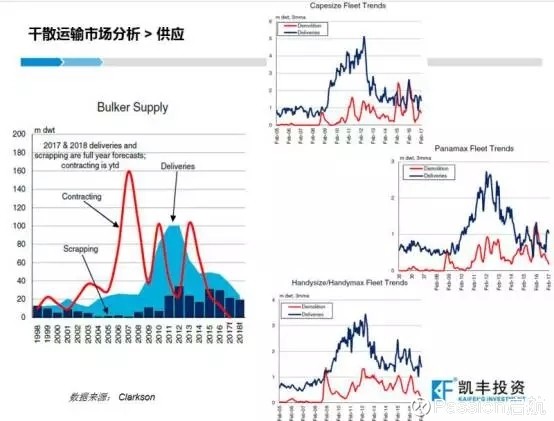

刚才在比较三大船型时,已经分析过上图。这里重点强调的是2017年供需的反转,前面讲过,从之前的供应增速大于需求增速,到2017年出现了近十年的需

求大于供应的良好市场状态,并且有望一直持续到2018年。如图所示,蓝色的柱子代表每年新船交付量,灰色的柱子指旧船的拆迁量,两者构成了整个航运市场

的船舶供给情况。从他们的增速,也就是红线和黑线,可以明显的看出每一年的供需变化情况。

前边我们讲干散货运时提过,不同的船型对应的不同的货物种类。如上表所示,这张表格比较详细地列出了干散货的种类及其从2007年到2017年贸易量的统

计分析。大宗散货对应的是cape船、巴拿马船,2017年它的货运量增长为3.4%左右。小型散货,比如木材、农产品、化肥、铝矿、镍矿等对应的是

Supramax,Handy小型船舶,它的增长大概是0.9%。整体来说,无论是大宗还是小宗的干散货,2017年和2016年相比都有一个比较明显的

增幅。

这张图则是对干散货船舶运力的统计分析。左图是真实的运力情况,单位是百万载重吨,(对于航运或者船舶而言,是以载重吨为单位计量的)。右图是四种船型所

对应的运力增长的百分比。我们可以看到,2017、2018年,船舶的增速趋缓,呈现向下的趋势,所以对整个航运市场而言,运力的供给是一个非常大的利

好。

上图具体分析了干散货船的供应情况。左图中,浅蓝色的部分代表新船的交船量,深蓝色的柱子指拆卸量,红色的线代表至今年2月底新签合约数,截止到2017

年2月底,新签干散货船的订单数为cape船0条,巴拿马船0条,Supramax0条,Hamdy(最小的船型)只有5条,也就是说2017年2月之前

的新签合约数非常健康,几乎没有新订单。

接下来的3、4月,因为整个航运市场的复苏和投资资金的流入,我们已经看到一些新造船的订单进入,数量为20到30条左右。最新统计数据还没有出来,但从

整个市场的反馈和调研的结果来看,2017年一季度情况相对比较良性,未来要看后面二三四季度的新签约订单数量,它直接影响2019年的船舶交付数量。

右边这三个小图分别对应cape船型、巴拿马船型以及另外两种小的船型,红色曲线代表它的拆卸量,蓝色曲线代表它的交船情况。对比这三种船型2017年到目前为止的情况,相对健康的是cape船,其次是稍微小型的船,相对来说情况不是特别理想的是巴拿马船。

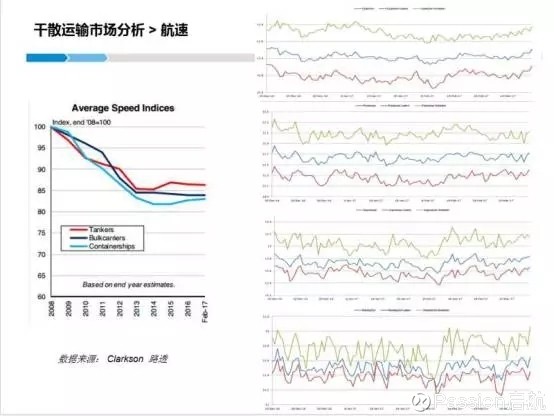

下面跟大家讲一下船舶航速,2008年金融危机之后,整个航运市场的情况不好,航运市场内部也在进行各种调整。大家能想到的最好、最快的办法是降低航速,

减少整个货物的周转量,相对来说,它是对整个航运最明显的一个利好。从左边这张图来看,直到今天为止,它的航速还保持在相对较低的经济速度,并没有提速的

迹象。通过在船东或者航运企业的调研发现,大家都没有任何提速的想法。虽然2017年干散货市场有比较明显的好转,但是做航运的人相对比较谨慎,他们对整

个航运市场的判断也是谨慎乐观的。

右图是路透对航速的监控数据,这四个图分别对应Cape船、巴拿马船、Supramax和Hamdy这四种船型,绿色代表空放时的航速,红色代表满载时的

航速,蓝色是他们的平均值。我们可以看到,航速水平震荡,没有明显的提高。我们监测的数据和真实调研的数据是一致的。(跟大家提一点就是,如果航速恢复到

正常航速运行,大概会释放30%的运力,对现在这个刚有些复苏的航运市场来说是个灾难)。

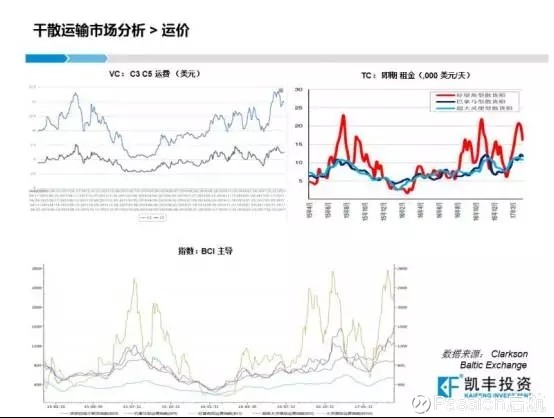

这张图主要展示了租船定价方式。VC是航次租船的定价,价格与装卸港有关。比如cape从巴西运铁矿石回中国,市场价格大概是14块多,如果去西澳装铁矿

石,市场运价可能是6块多,所以VC是指针对某一个航次的每载重吨货物对应的运费价格,C3、C5比较典型,除了C3、C5,还有好多不同的航线,不同航

线对应该航线的运费定价。

TC指的是期租,运价按照租船时间确定,比如一条船租一个月的价格是多少,与装卸港无关。租船的时候确定租金价格,按照租船天数或者月数收取租金。如图所示,好望角、巴拿马、和灵便船2017年的租金水平有一定幅度的提高。

指数是波交所根据每一天即期的航次租船价格进行统计给出一个指数,它反映的是即期市场运费的情况。弄清楚这三种定价方式,平时看到时就不会混淆,它们总体的趋势是一致的,只要明白你要关注的是哪一种,然后找到相对应的参考值即可。

再给大家讲一下FFA。FFA是运费远期协议,可以理解为运费的期货。大宗商品都有一个期货的定价,运费也有一个期货的定价,所以如果要简单看航运市场2017年、2018年的情况,可以通过FFA一目了然的看到。

右边的表格展示了海岬型船4月、5月、6月、7月以及对应的三季度、四季度、和2018年、2019年FAA当日结算价,17年的运费在FFA每日交易价

格中已经有所反应,即市场预期三季度好于二季度,四季度好于三季度。从目前的数值来看,2018年、2019年的评估也是比较好、比较乐观的。如果想了解

航运市场未来的走势,FFA可能会给出比较好的答案。

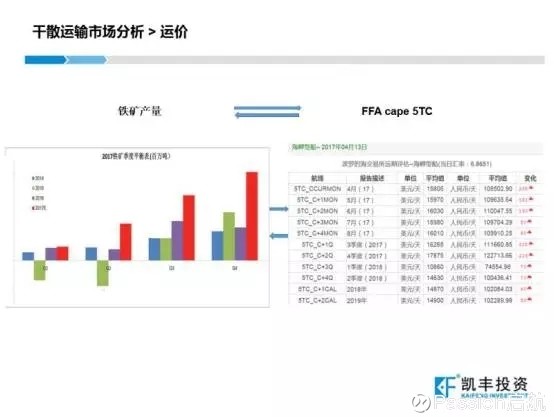

再讲一下海岬型船的FFA和铁矿石的对应关系。大概70%或80%的海岬型船都在装载铁矿石,铁矿石的运量会直接影响海岬型船的运费。左图所示的是

2017年铁矿季度平衡表(数据不方便公开,只给大家展示了趋势)。如图所示,红色的柱子表示2017年的数据,一季度、二季度、三季度、四季度是递增的

趋势。

在新增运力的供给比较健康的情况下,一到四季度铁矿石海运量的增幅和相应的一二三四季度FFA的运费增长,是一一对应、一一匹配的,也就是说,无论是从FFA或者航运市场推算铁矿石的运量,还是从铁矿石的运量推算FFA,二者都是一一对应的,可以互相印证,互相参考。

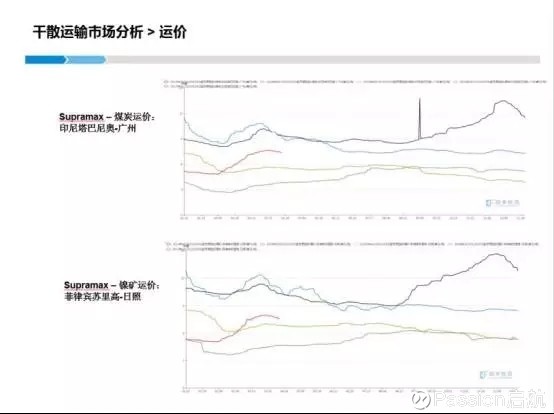

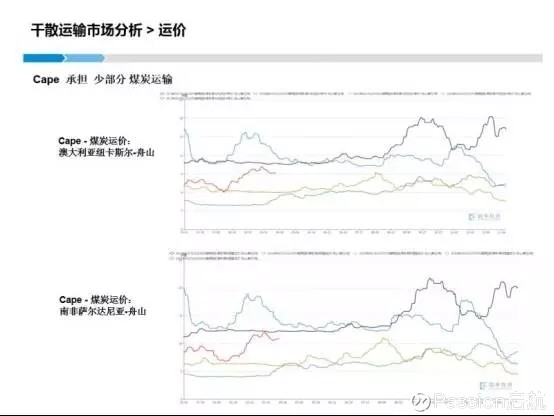

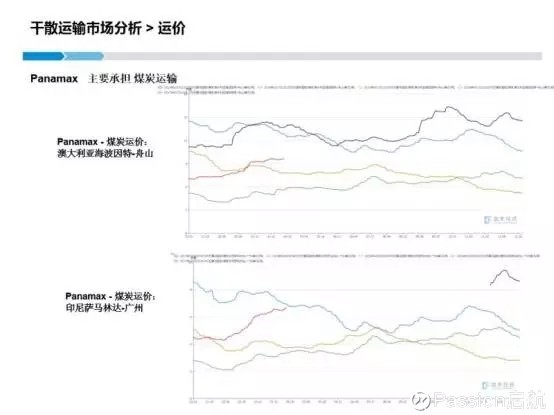

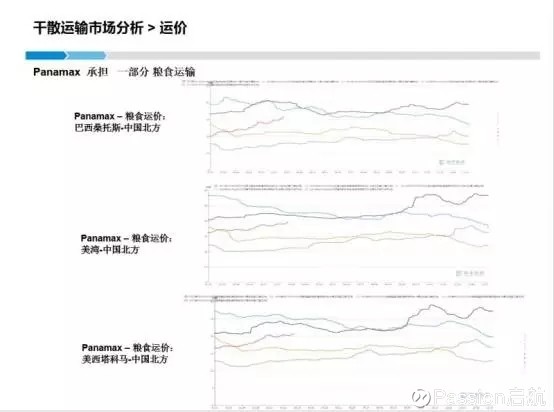

上面几个图是有航线标的的运费情况,仅供大家参考,不做过多的讲解。

上图是巴拿马和更小的超灵便型船的FFA。比如巴拿马型船,可以去看煤炭和粮食今年的供应情况,互相一一对应。灵便型也一样,但因为它对应的货物种类比较多且复杂,我们不进行具体的分析。

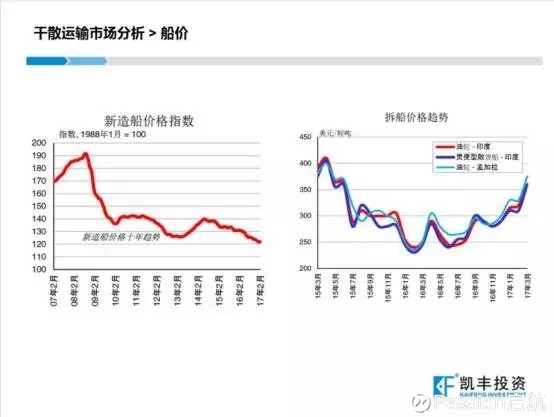

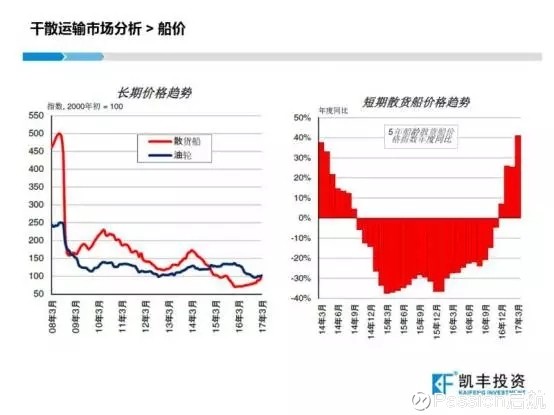

最后给大家讲讲干散货船舶价格的情况。从新造船价格趋势来看,新船的造价处于底部,没有比较明显的涨幅,主要是因为这个统计数据截止到2月份,这段时间的

市场还处于观望状态。(数据来自Clarkson,目前没有更新),但从3、4月运费的增长来看,新造船的价格指数会有一定的上涨。拆船价格的涨幅比较明

显,因为拆下来的废钢可以直接划入钢材市场,所以价格也是和钢材的价格息息相关,整个黑色前段时间大涨,所以对应的拆船价格也有一个明显的涨幅。

右图展示的是五年船龄的二手船价格趋势。二手船买过来就可以直接投入运营,不像新造船那样,需要等一两年才能交船和投入运营,所以二手船的价格和即期市场

运价一样反应

灵敏。2017年开年以来,二手船的交易价格已经从2016年的负增长变为正增长,并且2017年3月的涨幅达到40%,二手船市场和干散货运费的走势紧

密相关,可以互相印证。

最后给大家做一个小结。从三大块来说,2017年航运市场的排序是干散好于集运好于油运,原因在前面具体分析过。细分干散货的四大船型,我们可能更看好的

是Cape,巴拿马大型船,其次是小型的干散货船市场。并不是说Cape真的比巴拿马市场好很多,而是巴拿马市场去年就很坚挺,一直是平稳向上的走势,今

年依旧保持这个走势,而Cape去年的市场不是特别理想,今年有一个大幅的攀升,这里的看好指的是增长幅度的改变较大。

今年巴西和北美的粮食全部丰收,所以巴拿马型船所对应的货运(粮食这块)今年的情况不会很差。

最后给大家提示一个风险,我现在所有讲的内容都是基于目前我们看到的供需数据和市场表现,我们要防止内部和外部两方面的风险。内部的风险是提速,前面讲过

提到正常航速

可以释放约30%的运力,但是目前为止,从市场的调研和监测来看这个风险暂时看不到。此外我们还要看2017年二三四这三个季度新造船的订单情况,如果又

和之前一样,大批资金涌入,新造船订单大量增加,可能过了2017、2018年之后,2019年整个航运市场的情况又会非常糟糕。

还有一个外部风险是战争。美国最近动作频频,前两天报道它在叙利亚投下了一颗大型的非核炸弹,还有它是否会对朝鲜开战等。如果战争真的爆发或者进入一个紧

急状态,对整个航运市场的影响非常大,可能它的排序就不再是干散、集运、油运,有可能调过来,油运变成最值得关注的,或者它的价格走势突涨。所以目前的分

析都是基于现在和平的、没有战争的状态下的供需情况。如果一旦发生战争或者其它一些黑天鹅事件,整个市场的走势可能会发生翻天覆地的变化。那就需要重新分

析整个航运市场了。

由于时间关系,今天的课就讲到这里,可能好多地方讲的不够深入,或者大家有不理解、不明白的地方,欢迎大家接下来提问,谢谢。

Q&A

➤ Q1: 目前干散货的收入上涨,对港口的收入有影响吗?

智咖解答:港口的收入主要来源于它的吞吐量。港口的吞吐量主要看海上的货运贸易量,从2017年的分析情况来看,贸易量的增长是非常有利于港口的收入的。如有更多的铁矿石进口,更多的煤炭、粮食进口,集装箱也不差,所以港口整体说会有一个不错的收入。

还想跟大家提一下国家对于京津冀协同发展以及大湾区(指粤港澳这三个地方)的重视程度,对应标的的股票已经有了非常明显的涨幅,甚至有几个涨停板,所以整体来说,港口今年比较看好,无论从它的毛收益还是吞吐量来看都是一个向好的趋势。

➤ Q2:BDI指数是运价指数对吗?如何判断航运价格的提升来自于大宗商品需求增加还是航线船只减少?如果单从大宗商品来说,依据BDI指数分析能带来什么样的投资机会呢?

智咖解答:BDI

指的是干散货运费的运价指数。如何判断航运价格来自大宗商品需求的增加还是船舶只数的减少?首先刚才的讲课中提到,今年总体来说,大宗商品的增速远远好于

船舶供给的增速,单看今年,船舶供给的增速相对比较固定,而大宗商品的增速持续向好,对运费价格肯定是非常有利的支撑。所以从大的静态上来看,大宗商品需

求的增加对航运价格的提高有决定性的影响。

但是为什么经常会听说巴西那边船少了,现在空放到巴西的船还没赶到,所以这几天或者这一周cape有一个非常明显的运价涨幅。我的理解航运不是静态的供需

二维关系,而是三维的,第三维指船是会动的,在运力过剩的市场中,很有可能某一阶段,船都集中在一个位置,另一位置船舶相对短缺,比如刚才说巴西船少,其

他船还没来得及过来,那么很有可能出现巴西-中国这条航线运价的大涨,但等到船舶补充过来了,出货量相对比较有限,多余的船都压在那边,那么这条航线的运

费就跌下来了,因为多余的船找不到货物,只能靠降价或再去其它的航线运输。所以干散运输时有短期运力错配情况,不像集装箱那样时间航线固定。

➤ Q3:如何交易BDI FFA?

智咖解答:关

于BDI

FFA的交易,首先它是一个场外交易,没有大宗商品的电子盘,主要是通过Broker的报价通过外盘进行交易。Broker用的最多的是FIS和SSY这

两家,你先注册,提供相应的资料给它,它会评估你是否具有进行FFA交易相应的资格。通过评估之后,你就可以看到它每天发的交易盘面的情况。下图是它每天

的报价情况,根据这个报价,你可以决定是买还是卖,它像期货一样是两个方向的交易。

➤ Q4:如何看待干散货漂在海上的库存?

智咖解答:首

先,对于干散货大宗商品,我们主要看的是铁矿石、煤炭和粮食的运输情况,漂在海上的库存真的只占非常小的一部分,对整个运价和对大宗商品的供需分析,相对

而言是一个非常次要的因素,有时候可以忽略不计。反而油轮放在海上的浮式库存可能是比较值得关注的,通过它的一些变化可以侧面反映一些关于原油的情况。

➤ Q5:锰矿好像没有变化?

智咖解答:锰

矿对应小型船的指数变化,从运费来看,这四种船型中,小型船的运费波动最小,也就是说,相对于Cape和巴拿马来说,它的运费波动几乎可以看成平的,我之

前发过一张图,它的货运量及整个船舶的供应量,相对来说比较稳定,导致它的运价波动是最小的。锰矿没有什么变化是非常正常的情况,但是它的没有变化,指的

是相对于Cape和巴拿马它的变化幅度没有那么大。

➤ Q6:除了场外交易,有没有更好的代替标的去跟踪航运情况,像黄金期货或直接希腊船运公司股票?

智咖解答:场外交易确实不是很好的标的,但是你可以看到它每天的交易结果,来看未来一个月、未来一个季度或者未来一年的情况,简单直接。至于像你提到的黄金期货或直接希腊船运公司股票,并没有很高的相关性,我们主要是通过看供需做基本面的分析。

➤ Q7:美元指数走势对BDI走势有什么影响,有规律性吗?BDI指数与大宗商品价格走势有什么关系,影响BDI指数走势的核心因素是什么?

智咖解答:BDI指的是干散货,干散货运全部是以美元来定价的,无论是它的运费还是租金等,所以美元对它的走势会有影响。但是对BDI起决定性作用的、最主要的因素是整个大宗商品的海运贸易量。

智咖解答:影

响BDI走势的核心因素是什么?刚才我们看到,整个BDI中,BCI的起伏最大,BCI的起起落落直接影响BDI走势,也就是说,BDI的核心指数是

BCI,即cape船的运价,cape占干散货运量的比例最大,大概在40%到50%。所以我们一般看BDI,如果要再核心一点,再聚焦一点,就是看

BCI。

➤ Q8:按照你们的研判,在什么位置判断290是底部,基本面滞后多少?为什么BDI指数的波动率远远大于大宗商品和股市?对于航运的周期如何理解?

智咖解答:290

是历史最低点,并不能判断未来是否还会有低于290的情况发生或者不发生。目前为止,至少2017、2018年我们看不到差于历史最低点290的情况,原

因是根据刚才的供需分析,2017年、2018年的情况全部都是向好的、向健康方向发展的。但是2018年之后,2019年、2020年的情况我们判断不

了,因为2018年以后,整个船舶的供应情况取决于2017年新造船的订单量,所以我们只能说截至目前,我们看到的历史最低点是290,2017年、

2018年不会再出现290这个低位。

为什么BDI的波动率远大于商品和股市? 因为干散货不只是实体的航运市场,它还有一个期货FFA的存在。FFA相当于对运费加了杠杆,导致它的波动率加大,加上市场有时会有炒作,对消息的过度解读,及对未来预期的提前反应等,都会放大它的波动率。

航运确实有强周期的属性,但是这个周期有多长,过了这个周期之后,下一个周期是否按照同样的规律走,我有不同的理解。市场上大部分人都说航运可能是十年一

个周期,2008年的航运危机之后,出现一个底部,到现在2017年,差不多十年了,如果这个周期过去了,2017年是不是下一个周期的开始呢?现在是一

个复苏期,马上又会达到一个很高的水平,我们刚才的分析表明会有一个高点出现,但回到2008年那个高位不太可能,原因是不同历史时期所对应的供需环境是

不一样的。

由于时间关系,不能一一回答大家的提问,没有关系,后续我们还可以在潮汐平台上继续分析讨论,非常感谢大家参加航运市场分析公开课,也非常期待跟大家进行后续的互相学习,互相了解,谢谢大家。今天的分享就到这里。

https://xueqiu.com/5780378715/84468921