Quarterly rpt on consolidated results for the financial period ended 30 Jun 2020

| MALAYAN BANKING BERHAD |

| Financial Year End | 31 Dec 2020 |

| Quarter | 2 Qtr |

| Quarterly report for the financial period ended | 30 Jun 2020 |

| The figures | have not been audited |

Attachments

- Default Currency

- Other Currency

Currency: Malaysian Ringgit (MYR)

SUMMARY OF KEY FINANCIAL INFORMATION

30 Jun 2020

INDIVIDUAL PERIOD

CUMULATIVE PERIOD

CURRENT YEAR QUARTER

PRECEDING YEAR

CORRESPONDING

QUARTER

CURRENT YEAR TO DATE

PRECEDING YEAR

CORRESPONDING

PERIOD

30 Jun 2020

30 Jun 2019

30 Jun 2020

30 Jun 2019

$$'000

$$'000

$$'000

$$'000

1 Revenue

11,790,031

13,053,979

25,013,806

26,030,487

2 Profit/(loss) before tax

1,255,747

2,651,588

4,053,501

5,102,019

3 Profit/(loss) for the period

1,026,636

1,988,081

3,068,528

3,862,898

4 Profit/(loss) attributable to ordinary equity holders of the parent

941,732

1,940,871

2,991,382

3,750,135

5 Basic earnings/(loss) per share (Subunit)

8.38

17.46

26.61

33.84

6 Proposed/Declared dividend per share (Subunit)

0.00

25.00

0.00

25.00

AS AT END OF CURRENT QUARTER

AS AT PRECEDING FINANCIAL YEAR END

7 Net assets per share attributable to ordinary equity holders of the parent ($$)

7.3019

7.2563

INDIVIDUAL PERIOD

|

CUMULATIVE PERIOD

| ||||

CURRENT YEAR QUARTER

|

PRECEDING YEAR

CORRESPONDING QUARTER |

CURRENT YEAR TO DATE

|

PRECEDING YEAR

CORRESPONDING PERIOD | ||

30 Jun 2020

|

30 Jun 2019

|

30 Jun 2020

|

30 Jun 2019

| ||

$$'000

|

$$'000

|

$$'000

|

$$'000

| ||

| 1 | Revenue |

11,790,031

|

13,053,979

|

25,013,806

|

26,030,487

|

| 2 | Profit/(loss) before tax |

1,255,747

|

2,651,588

|

4,053,501

|

5,102,019

|

| 3 | Profit/(loss) for the period |

1,026,636

|

1,988,081

|

3,068,528

|

3,862,898

|

| 4 | Profit/(loss) attributable to ordinary equity holders of the parent |

941,732

|

1,940,871

|

2,991,382

|

3,750,135

|

| 5 | Basic earnings/(loss) per share (Subunit) |

8.38

|

17.46

|

26.61

|

33.84

|

| 6 | Proposed/Declared dividend per share (Subunit) |

0.00

|

25.00

|

0.00

|

25.00

|

AS AT END OF CURRENT QUARTER

|

AS AT PRECEDING FINANCIAL YEAR END

| ||||

| 7 | Net assets per share attributable to ordinary equity holders of the parent ($$) |

7.3019

|

7.2563

| ||

从这个表面版的季度报告来看,相信稍微会看的朋友都会明白,这样的数据其实是非常不济的,先说说营业额,营业额是萎缩了13亿左右,是非常严重的萎缩,虽然他的营业额依然是一个季度超过百亿的世界级企业,但是萎缩十多亿一个季度,是真的不能开玩笑的,而且净利方面,也从19亿萎缩至剩下9亿,而且股息也没宣布了,让持有他公司股票的投资者感到不太是滋味,但是换个角度来看,其实在MCO最严峻的时期,又适逢政府让人民可以免还贷款,能够交出这样的业绩,应该算是要感恩了。不过我们一起来看看完整版本的季报,看看里面有什么特别的地方吧。。

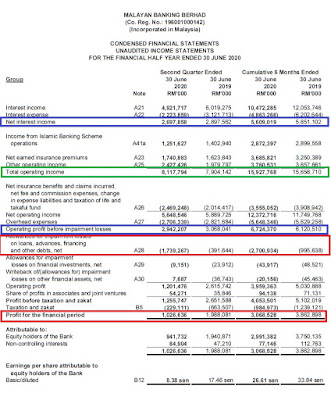

从这个完整版的报告就比较清晰,我们都认为公司的业绩大萎缩,但是其实公司的利息收入,在降息这么多之后,虽然是减少了10多亿,但是其实公司的利息支出也减少了差不服哦9亿,其实整体来说,公司的净利息收入,并没有我们想象中那么差,只是稍微影响了一点而已哦,而且我们再看一看,其实公司的total

operating income其实还是保持着增长的从之前的一个季度赚79亿,成长到今天的81亿,所以其实这个季度是赚多了不少的哦。。

虽然公司的赚幅是变多不少,但是留意下,这个季度的insurance

claim是比较多的,如果以营运的角度来看,claim这部分是影响了公司净利的主要部分,所以在claim过后,其实公司的营运利润对比去年同季是稍微萎缩了一点,在可以接受的范围。而这个季度其实真正最大的问题,是出现在公司的impairment那边,他的影响从去年同季的4亿左右,变成今年的17亿左右,是非常夸张的影响,所以在扣除了这个之后,公司的净利才会萎缩那么多,变成净赚10亿,每股净利8.38sen左右。所以总的来说,大概可以了解到的是,公司其实这个季度虽然是在MCO,但是整体业绩是不错的,只是被突然出现的夸张IMPAIRMENT影响,才导致净利看似萎缩了很多,待会儿我们再研究下这个IMPAIRMENT到底什么情况吧。。

从公司的资产负债表里面,我们大概看到几项重点,就是公司的现金其实在这段期间,是在增加的,从去年年底到今年第二季来看,现金是增加了20亿左右了,是非常好的,但是公司这个季度的总借贷是减少了40亿左右,这里相信是两个问题,一个是因为impairment的缘故拨备了部分,另一个是这几个月可能MCO的缘故,买房买车的人减少了,所以新的贷款就变少了,不过整体来看,公司的总资产是增加了180亿左右,数目字太多了,我自己都不太会算了XD。而顾客的存款,其实在这个半年,是保持着很大的成长的,但是被机构存款的减少offset回去,所以最后只是稍微增长了几亿而已,虽然对马银行来说几亿是sapsui,但是对于散户,甚至对于天哥来说,都是夸张的数目了,所以是好的。而总负债方面,公司是增加了170多亿,不过资产增加的数目比负债增加的数目多,也算是好事来的。

银行股的现金流表其实参考价值不是太大的,但是我们还是来看看,其实我们不难发现,公司的净利并没有P&L看到那般影响那么大,也是影响了2亿左右,对MBB来说是非常SAP

SUI的数目而已,而且公司也非常谨慎,在这个季度的现金流是正数的,虽然对于金融业来说,负数才是好的(因为有借钱出去),但是在这种行情来说,减少借贷或许也是好事来的,所以看得出公司是有非常谨慎的在操作,算是这样了。。

马银行最新的顾客群,很明显他专注的顾客群,是生意借贷和individual的贷款为主,不过今年的生意方面是有萎缩少许,而私人借贷还是保持着增值,算是这样了。

马银行在各个国家的借贷数据,很明显大马和新加坡才是他的堡垒,因为单单这两个国家的借贷,已经占了整个借贷组合的85%左右了,所以其他国家暂时还是陪跑而已,但是虽然说陪跑,很多陪跑的国家都放出了十多亿到几十亿的贷款,这些数目可以买下很多马股出名的公司了,数目其实并不小的哦。。

很多人时常说,到底一家银行是专注在车贷还是房贷,其实全部在季度报告里面都可以看到的。MAYBANK很明显是专注在房贷和企业的working capital借贷为主的,这两项业务占了他差不多一半,所以下次想知道MAYBANK专注哪里,看这里就好咯。。

这个是MAYBANK的SEGMENTS报告,我们不难发现,其实公司最大的生意还是来自community financial

services(CFS),我也上网找了关于这个的资料,解释是说:The CFS business pillar was created to

serve Retail, SME and Commercial/Business Banking customers from all our

branches in

Malaysia.所以基本上来说,这个就是MAYBANK的传统银行业务,这样看的话,MAYBANK最大的利息收入都是来自这一块的,但是这个季度可能是impairment和overhead的缘故,所以最后的净利是corporate

banking反而带来较大的回报,以前的话,都是传统银行业务占最大的部分的。

这个就是我们刚才看到关于IMPAIRMENT大增的部分了,可以看到他增加的数目大部分都是stage2和stage3的部分,而真正的bad

debts written

off其实反而不多,recovered反而占较大,不过我不是专业的会计,无法清楚解释当中的关系,用比较白话文的说法,就是公司“预算”会出现呆账,所以提前做了一部份的拨备,目前来说,这些拨备还没真正确认不还,但是如果他们不还,公司也准备好,而如果他们照正常的还,那么未来公司就可以作会reversal,拨备部分就会重新变回利润。就好比我借了你100块,我已经预算这个100块收不回了,所以我账目就直接当亏100块了,但是没想到你居然会还,那么下个季度我的账目就会多了100块的利润,就是这么简单,所以总的来说,要等到这个延长还款的时间过了,才能确认公司真正受到多少的影响。

这个是马银行几个主要国家的一些key indicator和未来的outlook,有兴趣的朋友可以自己看看,我就不翻译了~。~

MAYBANK 1155

最后交易价格 Rm7.33

PE:11DY 5%左右

买MAYBANK的,大多数是看重他股息向来派发非常稳定,但是这个季度公司突然宣布不派股息“先”,其实我相信已经影响了很多人对他的信心,但是其实大家不用太担心,因为他不是不派股息,而是说行情不好,暂缓下股息,按照管理层的说法,股息政策依然保持不变,所以可能年底一次过出吧,但是。。我个人认为,今年的股息会稍微减少是跑不了了,也不敢有太大期待,目前是预计大概35sen左右吧。

在这里,我也顺便分享下我对冷眼前辈说不建议散户投资MAYBANK的看法,很多人就扭曲了前辈的说法,说冷眼前辈认为MBB不好,其实我个人的理解来说,冷眼前辈鼓励散户别买MBB,不是认为MBB不好,而是认为MBB已经太好,没怎么下跌,所以股价没有太大的低估成份,或者也没有太大的发展空间,所以散户如果买MBB,他们期待什么呢?是不太可能靠买MBB发达的,就是这个原因,前辈才不建议散户去买MBB,因为不太可能靠MBB发达,每年能够稳定的获得7-8%回报,已经算是不错了。

不过我个人的看法其实跟前辈差不多,但是我对MBB是有一定的期待,确实,在过去几年的MBB是真的没什么成长到,主要是他的股息再投资计划增加的股数打压了公司的成长,如果排除股息再投资的话,其实公司成长也算不错的,而且去年的股息也交出了非常亮眼的数据,我个人认为,如果买入MBB的话,你要期待几年内成长几倍,那么是不太可能的,但是如果买入MBB,只是期待每年稳定的增值个7-8%,而且股息拿到了就再投入,买入更多的股,从而创造一条被动收入的水喉,反而是值得期待的,虽然说这样脚踏实地的走,可能会比较艰难和慢,对于资金很小很小的散户来说,可能真的不太适合,但是对于资本有回差不多的散户,或许分配一部份资金在这里让他成长,也没什么不妥当的。。

以该股目前的价位而言,我个人认为是有一定的低估成份,我们做个简单的计算,该股最高时期是11块多,我们不要算到那么尽,假设公司在未来的5年内可以回到10块左右,当下的股价算起,已经成长了37%左右了,如果公司这几年有平均每年获得6-7%的股息的话,那么平均一年可以做到12-15%的回报的,属于我个人满意的范围,所以我是有少许少许的买了一点当存钱而已,不是我重注奋身的项目,只是打算每年稳稳收点利息然后继续再投入而已,天哥就试试用散户的角度出发,多几年再看看累积了多少财富吧~。~

写这篇文章的时候我个人是持有该公司股份,但是请别看到我的文章就胡乱以为我叫你买或卖,整篇文章并没有任何买卖建议,更没有推高股压低价的其他企图,单纯分享我的看法,本人"怒"不对你的盈亏负任何责任,谢谢。

你的一个小小的like或share,是让我们用心整理更多好文章的最佳鼓励和动力哦^。^

HAPPY INVESTING

https://windscopo.blogspot.com/2020/09/5-maybank1155-2020-q2.html