MUHIBAH (5703) 睦兴旺工程 MUHIBBAH ENGINEERING (M) BHD

公司简介

Muhibbah Engineering (M) Bhd (“MUHIBAH”) 是从事提供油气、海洋、基础设施、土

木及结构工程的合同工程。MUHIBAH 在1972 年成立,然后在1994 年扩展业务至德

国以及澳洲的同时上市大马交易所主板(KLSE, Main Board)。

在1995 年,MUHIBAH 收购澳洲的Favelle Favco Cranes 正式进军起重机市场。目

前Favelle Favco 也是MUHIBAH 旗下的大马上市子公司。之后马不停蹄的在1997

年收购丹麦的Kroll Cranes 扩展起重机业务以及开拓泰国市场。(Kroll Cranes 目前

是为Favelle Favco Cranes 所拥有,而全世界10 大最高建筑物中,有9 座是利用

Favelle Favco Cranes 或者 Kroll Cranes 所建造的)

2006 年以及2008 年也分别进军也门(Yemen)和卡达尔(Qatar)市场。在2013

年也获得PETRONAS 颁发的Offshore Facilities Construction – Major Onshore

Fabrication 执照,这意味着MUHIBAH 是被PETRONAS 批准在未来可以竞标

PETRONAS 的海上设施建设及主要陆上制造工程。

公司产品与服务

MUHIBAH 主要业务分为以下4 个:

i. 基础设施建设 (Infrastructure Construction): 石油枢纽和燃料补给设施、油气

码头、液化天然气码头、海上港口、桥梁和大坝、机场航站楼跑道和设施支撑

建筑物、重型混凝土基础等类似工程的建设

ii. 起重机 (Cranes): 设计、制造、供应、贸易、租赁和服务提供商的海洋石油和

天然气台架起重机,塔式起重机,船厂起重机和其他重型起重设备起重机。

【通过旗下上市子公司 – Favelle Favco Berhad】

iii. 船舶建造和船舶修理 (Marine ship building and ship repair): 为近海油气勘探

和生产工程设计、工程、建造和提供锚处理拖船、供应船、住宿船和船舶服务

特许经营权 (Concession): 柬埔寨国际机场的私有化和马来西亚半岛中部地区

的公路维修工程。集团旗下拥有金边国际机场 (Phnom Penh International

Airport), 暹粒国际机场 (Siem Reap International Airport) 和西哈努克国际机场

(Sihanoukville International Airport) 3 个机场。2016 年,马来西亚联邦政府授

予马来西亚半岛中部地区公路养护特许经营权,将特许经营权从2016 年延长至

2026 年。

管理层分析

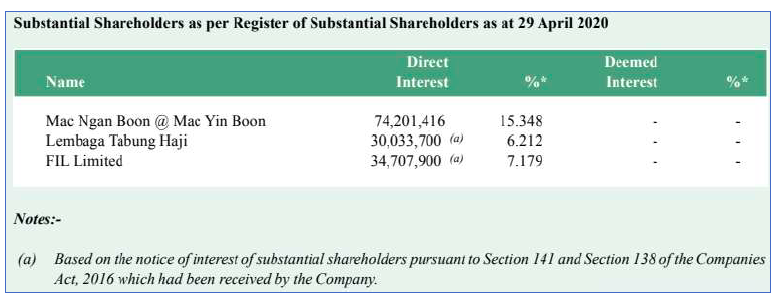

股权分布

MUHIBAH 总共发行了483,445,250 股票于二级市场,股东人数为6,826 人。

占公司股权5%以上的有两位,总共占了17.412%。然后100,001 票以上的股东多达

294 位,主要是因为这个门槛不高(100,001 x RM0.82 = RM82K)

大股东是公司创办人兼集团总执行长 – Mac Ngan Boon. 而之后分别有政府投资机构

Lembaga Tabung Haji 占了6.212%以及国际基金Fidelity Limited 持有7.179%.

三十大股东里面除了Mac Family 之外,占大多数都是国内外基金以及政府机构包括

Great Eastern, Amanah Saham, Vanguard, Eastspring, Public Mutual, EPF 以及

KWAP. 证明了MUHIBAH 是一家很受机构投资者看好的公司。

财务状况

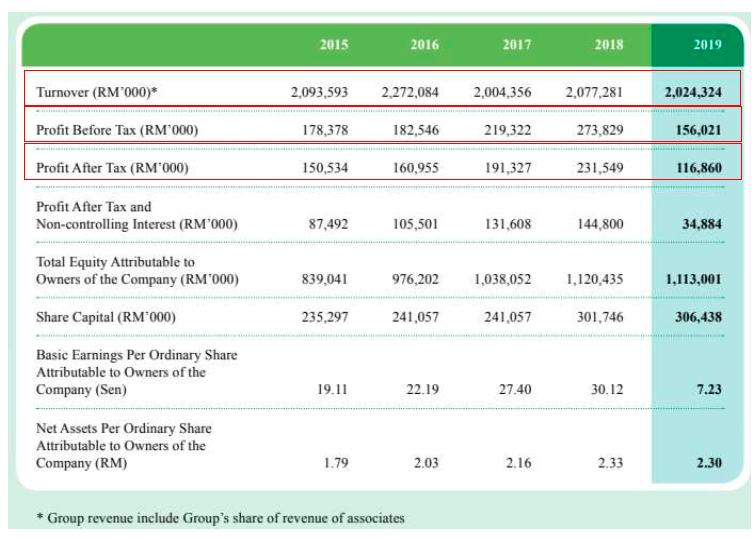

过去五年的业绩来看的话,MUHIBAH 的总营业额(结合集团其余业务以及合资公司)

算是连续五年保持在RM2 billion 以上,但是却没有什么成长。2019 财年录得

RM2.02 bil 的总营业额。

税前盈利方面在2015 至2018 财年以每年11.31%的4 年CAGR 成长率成长,但是

在2019 财政年只录得RM156.02 mil, 对比同期下滑了43.02%。这也导致税后盈利

(Profit After Tax)下滑接近一半至RM116.86 bil.

净利(Profit After Tax and Non-controlling Interest)更是从2018 财年的RM144.80

mil 下滑至2019 财年的RM34.88 mil,下滑高达75.91%。主要是什么原因我们再看

下去。从上图来看,唯一欣慰的是每股净资产变化不大,对比2018 财年的每股

RM2.33 的每股净资产,2019 财年还可以保持每股RM2.30 的净资产。

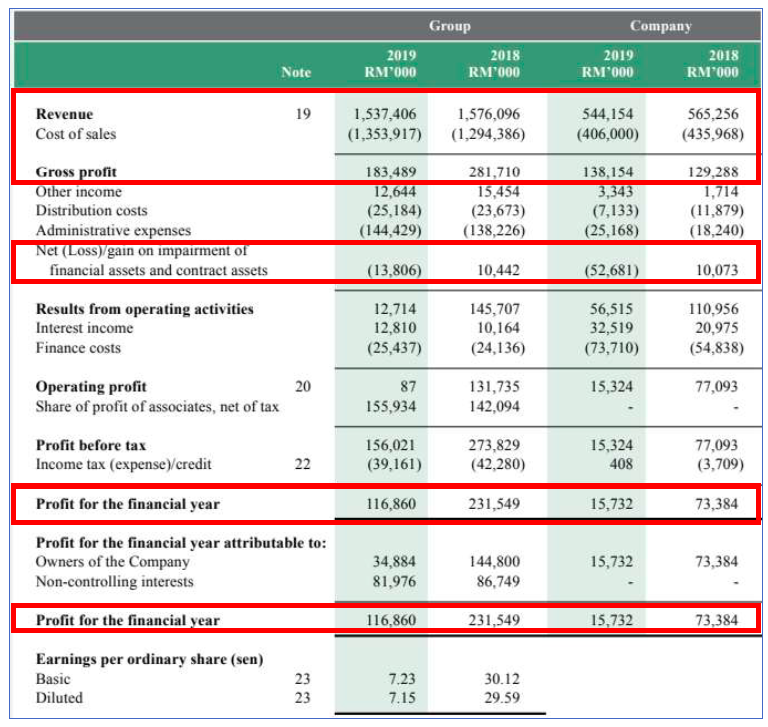

从2019 财报可以看到MUHIBAH 的营业额同比只下滑了2.45%至RM1.54 bil,跟上

一页的有出入,因为上面的是MUHIBAH 再加上其他合资公司的营业额。在营业额下

滑的同时,销售成本增加了4.60%导致毛利润(Gross Profit)减少了34.87%至

RM183.49 mil.

除此之外,2019 财年还多了一笔RM13.81 mil 的Loss on Impairment of financial

assets and contract assets. (2018 财年成功收回RM10.44 mil) 所以MUHIBAH 在

2019 财年的净利只有RM116.86 mil,对比同期的RM231.55 mil 减少了接近一半。

而给股东们的净利只有RM34 mil.

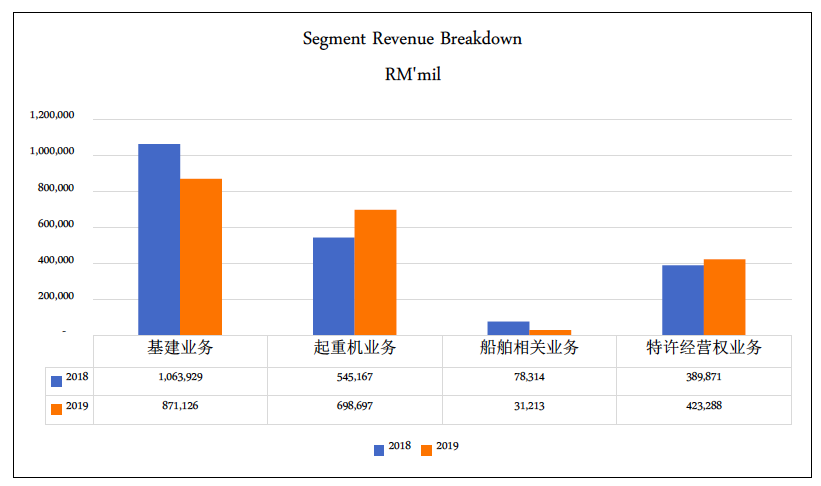

四大业务的业绩来看的话,基建业务是贡献最多的,但也因为基建业务的营业额下滑

所以抵消了其他业务的营业额成长。基建业务的营业额在2019 财年同比下滑了

18.12%至RM871.13 mil 以及船舶相关业务也下滑了60.14%至RM31.21 mil. 基建业

务在中东的项目遇到了一些土地问题以及本地项目也因为政权更换而遭到延迟。而基

建业务的净利更是录得RM45.88 mil 的亏损。不过截至2020 年4 月,MUHIBAH 的

基建业务依然手握大约RM897 mil 的订单!

这两个业务的营业额下滑抵消了起重机业务的RM153.53 mil 和特许经营权业务的

RM33.42 mil 营业额成长。虽然在2019 财年的机场特许经营业务有增长,但是也因

为COVID-19 的疫情影响,所以在2020 财年里,这个三家柬埔寨国际机场的经营权

业务将会遇到业绩打击。

资产负债表方面,MUHIBAH 的资产是有保持成长的。长期资产增加了7.55%至

RM1.75 bil。主要是因为固定资产以及对联营公司的投资分别增加了RM27.09 mil 和

RM93.62 mil. 短期资产则同比稍微增加了0.31%至RM2.17 bil. 主要是因为合同资产

减少了RM117.86 mil, 抵消了应收款项,存款以及预付款项RM111.46 mil 的增加。

总资产对比2018 财年的RM3.79 bil 增加了3.42%至RM3.92 bil.

权益资本方面没有太大的变化,股本增加了RM4.69 mil 但是储备金则减少了

RM12.13 mil. 2019 财年的非控股权(Non-controlling interests)也增加了8.85%至

RM563.72 mil。

负债方面,长期借贷以及长期的应付款项分别减少了RM21.04 mil 以及RM19.84 mil。

总长期负债减少26.06%至RM103.64 mil. 但是短期负债却稍微的增加了一些。短期

的应付款项(Payables and Accruals)有稍微的减少RM96.29 mil, 但是其他负债包

括了应付账单(Bills Payable)增加RM107.33 mil 以及短期借贷增加RM115.51 mil

导致短期负债增加6.35%至RM2.14 bil.

总负债对比2018 财年的RM2.15 mil 稍微增加了4.24%至RM2.24 bil.

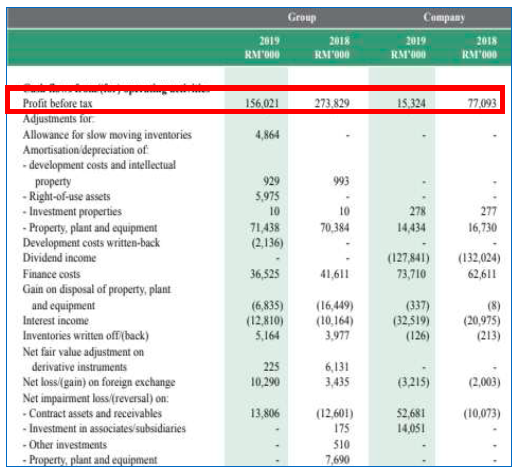

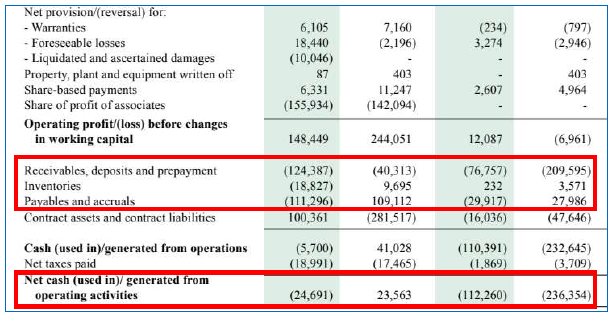

现金流表看起来很长,重点我们看营运净现金,融资净现金以及投资净现金为主。

MUHIBAH 的营运现金流在2019 财年出现净支出RM24.69 mil,对比同期2018 财年

的净流入RM23.56 mil 相差很大。主要是因为税前盈利的下滑,应收款项,存款,预

付款项以及库存增加,和应付款项减少所导致。

*注1:资产的增加在现金流表是负数,因为没有增加现金流入

*注2:负债的减少在现金流表是负数,因为出现现金支出

投资现金流则是对比同期减少了投资净支出,2019 财年的投资净支出录得RM37.12

mil, 对比同期的RM71.59 mil 减少了48.15%。主要是因为2019 财年投入买固定资产

的投资减少了。

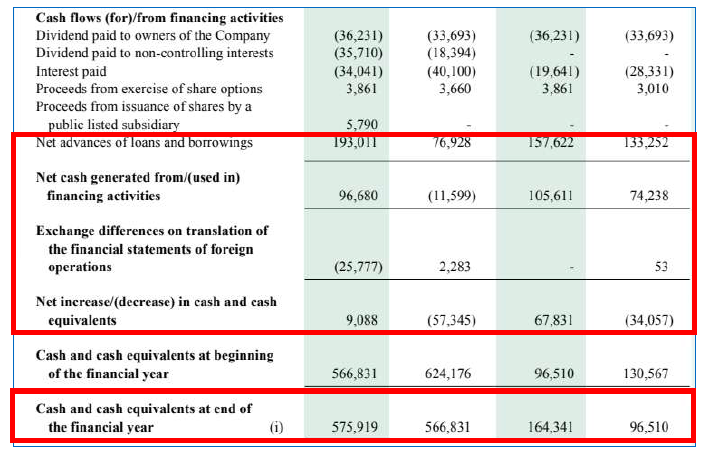

融资现金流可以看到MUHIBAH 因为在2019 财年增加了借贷所导致融资净现金出现

正数RM96.68 mil. 整体现金流同比是有增加RM9.09 mil,而这个数目是被RM25.78

mil 的对外经营企业财务报表折算的汇兑差异所影响导致。

2020 财政年第一季度

MUHIBAH 最新财年第一季度营业额对比同期成长了22.43%至RM333.49 mil. 但是

销售成本也是增加了24.14%至RM325.56 mil,加上联营企业及合资企业税后利润分

成(Share of profit of associates and joint ventures, net of tax)同比减少RM34.28

mil 导致税前盈利下滑62.89%至RM22.07 mil. 净利同比减少64.73%至RM19.19 mil

资产方面,截至2020 财年第一季度,MUHIBAH 的总资产是稍微下滑了1.29%至

RM3.87 bil. 主要是因为应收款项,存款以及预付款项减少RM45.73 mil 以及现金减

少RM74.79 mil 抵消了固定资产的RM6.18 mil 增加和联营公司投资的增加RM50.97

mil.

MUHIBAH 的储备金增加了RM38.77 mil 导致总股本增加3.86%至RM1.74 bil。负债

方面,长期借贷增加了RM24.37 mil 导致长期负债增加23.46%至RM127.95 mil. 短

期负债则减少了6.52%至RM2.00 bil. 主要是因为应付账单减少了RM130.79 mil,抵

消部分短期借贷增加的RM36.43 mil. 每股净资产也回升至每股RM2.38 的净资产

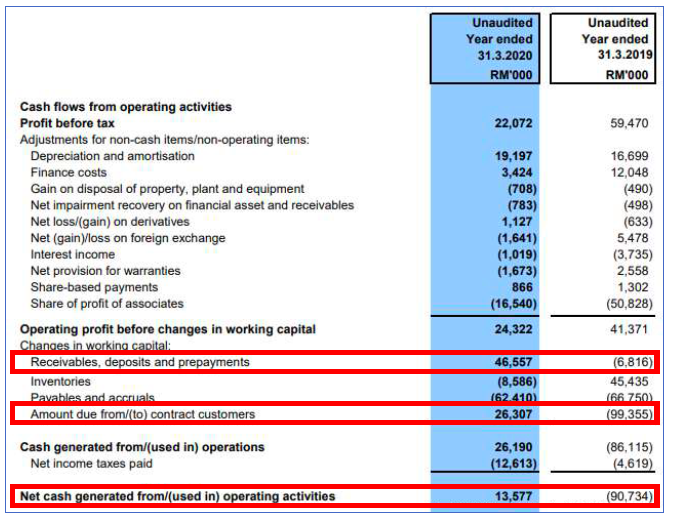

最新季度的现金流表来看,MUHIBAH 的营运现金流对比同期(负数)是达到了净流

入RM13.58 mil. 主要是因为应收款项,定金以及预付款项减少RM46.56 mil(同期增

加RM6.82 mil)以及客户合同欠的数额收回了RM26.31 mil.

投资现金流这里看到在第一季度MUHIBAH 的投如固定资产的资金对比同期是有增加

的,所以达到投资现金净支出RM13.59 mil. 融资现金流则录得RM92.03 mil 的净支

出。截至第一季度,现金总共减少RM93.68 mil 至RM482.24 mil.

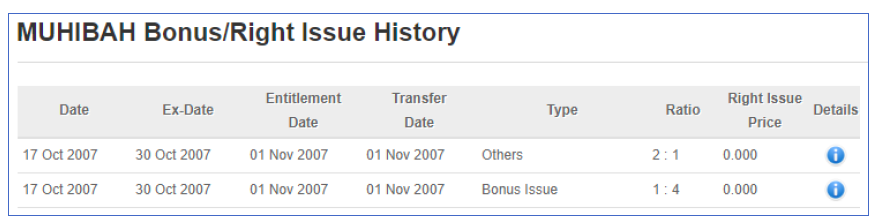

企业活动

MUHIBAH 在过去2007 年同时派发红股以及Shares Split. 之后没有任何企业活动。

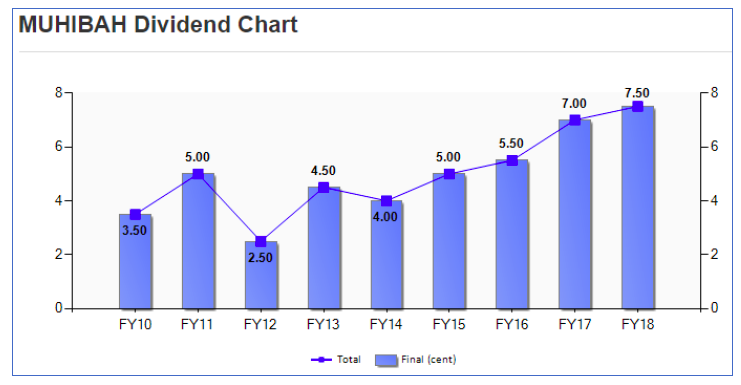

股息历史

MUHIBAH 的股息派发从2014 财年开始逐年增长。从2014 财年的每股RM0.04 的股

息成长至2018 财年的每股RM0.075 的股息. 但是在2019 财年因为业绩下滑的原因,

导致只派发每股RM0.025 的股息。

这里给大家简单的看一下MUHIBAH 过去6 年的一些财务指标,Profit Margin 在

2014 年至2017 年都有成长,2019 财年因为业绩下滑导致只有2.27%。

行业趋势与挑战

MUHIBAH 本身所在的行业属建筑为主,然后也有一些航空业以及油气业的业务。基

建项目可以关注MUHIBAH 在卡达尔的项目。第一季度已经完成了建设哈马德国际机

场餐饮设施(Hamad International Airport Catering Facilities),目前卡达尔还有以

下三个项目:

1. 马纳提克经济区(Manateq Economic Zone)的道路和基础设施建设,

2. Um Alhoul 经济区 (QEZ-3) 道路和基础设施建设相关的附加工作指令,以及

3. synncrolift 和带辅助设备的升降机的设计施工和安装,以及所有相关工作。

截至2020 年6 月17 日,MUHIBAH 手握RM1.3 bil 的Order Book,分别为基建业务

RM772 mil 以及起重机业务RM521 mil.

机场特许经营权的业务受到疫情以及柬埔寨政府所执行的旅行禁止令,大大的打击了

旅游业。而柬埔寨的每年旅客量多来自中国,韩国以及欧洲国家,特别是法国。这三

个国家恰恰也是全球疫情严重的国家,所以预计柬埔寨的航空业在接下来的12 个月

至18 个月内都会是处于非常低迷的状态。英国牛津经济研究院的旅游业专家 – David

Goodger 在访谈中也表示柬埔寨的旅游业需要多年的时间才能恢复,国内航班预计

2022 年才能超越2019 的数量,而国际航班预计会在2023 或2024 年才可以恢复到

2019 年的数据。这对于MUHIBAH 在柬埔寨的三个国际机场的业务多少都会是一个

很大的打击。

技术面走势

MUHIBAH 的股价在2018 年头到顶之后就开始横摆至2019 年头。之后就开始出现下

滑的迹象了。2019 年四月开始从RM3.00 的价位下滑至年尾的最低RM2.25

股价在四月底部反弹,然后横摆在RM0.72 与RM1.145 的区间里面。期间曾经两次

盘内挑战RM1.145 的价位都不成功。

总结

总的来说,MUHIBAH 是一家机构投资者很喜欢的稳定企业。旗下业务也算是非常不

错,尤其是起重机业务的Favelle Favco 和基建业务。接下来的挑战将会是全球疫情

对柬埔寨国际机场业务的影响。起重机以及基建业务横跨国际,所以对于这两个业务

的贡献需要关注的就是国家有没有成长然后推广政府以及私人界一起发展基础建设。

如果是看好股息收入的话,那么这家公司今年的股息预计不会高,但是三到五年的时间有

望恢复到2018 年的股息。如果以目前的价位计算的话,未来每股股息派发RM0.075 的话

大概有9%左右。

东方傅教授笔

Disclaimer: 所有在 E.E Cameron 的平台所分享的数据、内容以及分析只能作为信息参考,并没有任何形式的买卖建议或者投资策略。请各位在买卖股票前,询问你的股票经纪商或专业投资顾问。本平台不对读者的任何股票交易亏损负起责任。

我们提供的服务:

2021年股市部署与策略分享会,价值RM288,现在只需RM30

https://mailchi.mp/521a68b77b83/wez0whtp49

https://eecameron500984643.wordpress.com/2020/10/21/muhibbah-engineering-m-bhd/