這篇文章市場先生要和你分享什麼是投資的護城河,

以及如何簡單快速用一句話判斷出企業是否有護城河的投資優勢?

為什麼要找出投資的護城河?

「巴菲特是不是都會選擇ROE大於15%的股票呢?」在不久之前一次讀書會中,一位網友向市場先生問到這問題,

他的意思是:從高股東權益報酬率(ROE)的企業中,

是否比較容易找出巴菲特也會選擇的股票?

並不是只有他這麼想,

許多談論巴菲特的書籍都會提供一些指標,幫助你快速找到一些安全且便宜的股票。

剛開始學投資時,我也是跟著這些財務指標做選股,

包含ROE、ROA、負債比、本益比等指標,希望能找到其中的規律後,

未來有一天能靠一個簡單邏輯建立的投資組合,讓資產能夠穩定成長。

但隨著閱讀更多巴菲特的資料發現,巴菲特並不愛談論他自己的操作方法,

巴菲特是個性極度小氣的人,早年學習成長階段,曾有巴菲特的朋友買了巴菲特推薦的股票讓他非常的生氣,甚至要求對方賣出,他也禁止家人公布他的操作方法。

因此市面上的書籍大多是從巴菲特給股東的信去推敲他的操作。

而雖然這些方法可以簡化成一些指標,

但經過一些數據回測後也發現,

這些指標雖然有用,但如果都只看指標選股也會有許多不足。

基本面財務指標比率不能套用在全市場?

巴菲特的投資包含許多面向,包含賺取高殖利率、買進低估的股票、套利等等。以巴菲特2017年底操作買進或加碼的幾檔股票為例(如下表1),會發現巴菲特並不能用單一指標來解讀他的操作。

| 巴菲特2017年底的操作 ROE高低落差大 | ||

| 巴菲特持股 | 操作 | 2017 ROE |

| Apple蘋果 | 加碼 | 36.87% |

| 紐約梅隆銀行 | 加碼 | 10.61% |

| Teva製藥工業 | 新買進 | -76.07% |

| 孟山都 | 加碼 | 18.16% |

| US Bank | 加碼 | 13.84% |

| 資料來源:gurufocus.com 資料整理:市場先生 | ||

1. 無法辨識落難的好公司

指標反應的是財報而非價值。好股票通常都不便宜,但當它變便宜時都是發生一些意外事件,財務指標通常也會一併變差。這時若單看財務比率,就會錯失便宜購入的機會。

2. 產業/公司特性無法一體適用

例如金融業、航運業本身有高槓桿的特質,成長速度高或相對高度穩定的公司則是本益比一直維持在20以上。如果單純將一個數字套用到全市場,會有許多機會錯失掉。

例如波克夏2017年初大買航空股、出清手上的石油相關股票,

是認為若油價無法漲回去甚至持續走低,對航空業會有長期的優勢。

雖然與他早年宣布不投入航空業的言論不符,

但時過境遷之下航空業已從多家競爭逐漸剩下少數的大頭寡占,

而它最關鍵的每個機位成本,也存在實際價值與內在價值的落差(當然,我們不知道巴菲特實際上是如何估計的)。如果單單用財務比率指標,這樣的標的很可能就會被排除在外。

簡單來說:財務比率是過去的資訊,對於未來的預測性並夠不強

先看是否有「護城河優勢」才用財報數據做確認

巴菲特的合夥人查理蒙格曾說:「我們都知道那些比率(財務指標),但我從來沒有看他(巴菲特)拿筆算過。」

這並不是說指標沒有用,而是在觀察指標之前,更重要的就是「商業的本質」,

包含理解企業的運作、找到該產業的關鍵指標,

還有一項最重要的,就是先考慮公司是否有「護城河優勢」。

這世界上任何一家賺錢的公司,利潤總會隨著新的競爭者加入而被侵蝕。

不過有些企業有一些獨特的優勢,讓其他對手卻難以和它競爭。

如果說企業像一間城堡,那「護城河」就是保護企業的利潤免於受到競爭侵蝕的安全防護。若有兩間同樣的公司,隨著時間經過兩者利潤都會逐漸下降,但擁有護城河的公司會因為利潤下降較慢,因此長期得到更大的利益。

找到企業有護城河,等於擁有一種長期可預測的優勢。

如何用一句話分辨出5種企業的經濟護城河?

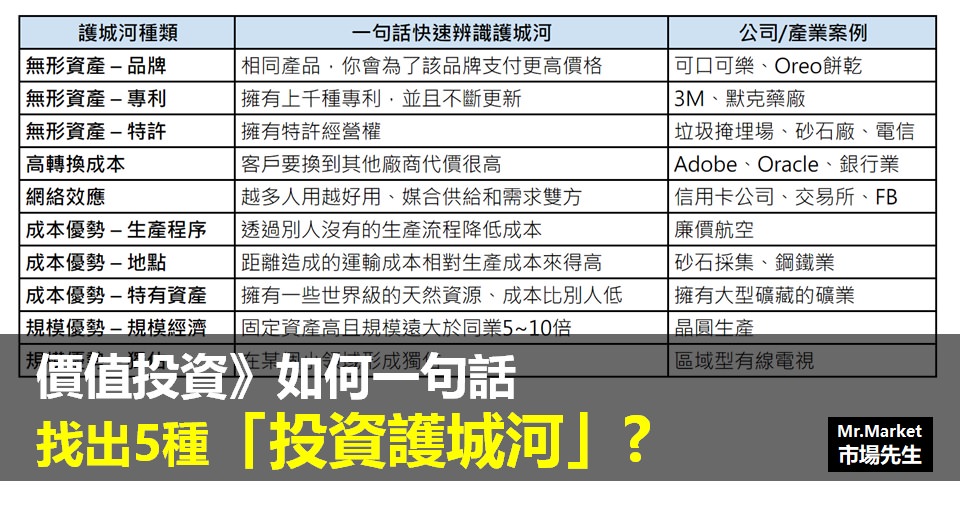

有沒有比較具體的方式,能辨識出企業是否具備護城河呢?在《投資的護城河優勢》這本書中,有談到5種辨識經濟護城河的幾項原則,

市場先生把辨識方法變成簡短一句話,整理如下表:

| 護城河種類 | 一句話快速辨識護城河 | 公司/產業案例 |

| 無形資產 – 品牌 | 相同產品,你會為了該品牌支付更高價格 | 可口可樂、Oreo餅乾 |

| 無形資產 – 專利 | 擁有上千種專利,並且不斷更新 | 3M、默克藥廠 |

| 無形資產 – 特許 | 擁有特許經營權 | 垃圾掩埋場、砂石廠、電信 |

| 高轉換成本 | 客戶要換到其他廠商代價很高 | Adobe、Oracle、銀行業 |

| 網絡效應 | 越多人用越好用、媒合供給和需求雙方 | 信用卡公司、交易所、FB |

| 成本優勢 – 生產程序 | 透過別人沒有的生產流程降低成本 | 廉價航空 |

| 成本優勢 – 地點 | 距離造成的運輸成本相對生產成本來得高 | 砂石採集、鋼鐵業 |

| 成本優勢 – 特有資產 | 擁有一些世界級的天然資源、成本比別人低 | 擁有大型礦藏的礦業 |

| 規模優勢 – 規模經濟 | 固定資產高且規模遠大於同業5~10倍 | 晶圓生產 |

| 規模優勢 – 獨佔 | 在某個小領域形成獨佔 | 區域型有線電視 |

| 資料整理:Mr.Market市場先生 | ||

1. 無形資產:包含品牌、專利、特許

品牌:相同產品,你會為了該品牌支付更高價格代表消費者的認可,即使是品質一模一樣的商品也願意支付更高的價格。

例如:Tiffany珠寶、Nike運動鞋。

專利:擁有上千種專利,並且不斷更新

一般來說防止競爭能力並不強,但若擁有上千種專利且不斷更新,也能形成一種對手難以加入的情況。代表性的案例是大藥廠的專利藥品。

特許經營權:擁有特許經營權

通常是政府給予的特權,不易申請。例如高鐵、砂石場、垃圾場、煉油廠等。

2. 轉換成本:

轉換成本就是使用者轉換到其他廠商,需要付出極大的代價。例如需要多花很大額資金重新購置器材或學習操作。例如Adobe的 Photoshop繪圖軟體,學會以後很難再換成其他軟體。或是Oracle資料庫,使用後很難再用其他資料庫。

3. 網絡效應:

網絡效應就是越多人用越好用、媒合供給和需求雙方有些產品媒合需求者與供給者雙方,例如拍賣網站,賣方越多,就會吸引更多買方,而買方更多又會吸引更多賣方。Facebook、Line等新興社群軟體也都有這類特質。

4. 成本優勢:包含生產程序、地點、特有資產

透過別人沒有的生產流程降低成本有些生產程序,在新的競爭者模仿之前可以帶來一段時間的優勢。例如當年Dell戴爾電腦,跳過中間商直接銷售給消費者,大幅降低中間大中小盤的成本以及降低存貨量。

距離造成的運輸成本相對生產成本來得高

地點也可能帶來優勢,例如鋼鐵、砂石這類重量相對價值沒那麼高的產品,運送的成本相對很高,因此在產地周圍地區會有極大的競爭優勢,距離更遠的廠商即使生產成本低,但因為運費高因此很難加入競爭。

擁有一些世界級的天然資源、成本比別人低

特有資產通常是只有一些特殊的天然資源,例如礦藏、林業資源等等,而且其他廠商很難取得,因此可以形成獨有的競爭優勢。

5. 規模優勢:包含規模經濟與獨佔

固定資產高且規模遠大於同業5~10倍規模經濟若要發揮優勢,通常指的是因為本身的規模遠大於同業好幾倍,因此固定成本有可能透過被分攤掉,讓成本降得更低。例如如果你是規模最大的網路電視,你可以擁有更多資源取得更高價的昂貴節目,進而繼續長期維持自身的優勢。

在某個小領域形成獨佔

另一種規模優勢是形成獨佔,但獨佔不可能發生在大規模的市場,通常是在小規模的領域達成獨佔,讓第二間企業想進入的代價太高甚至不划算,就能享有長期的超額利潤。

真護城河 vs 假護城河

護城河真正的意義在於,企業擁有優於其他企業的競爭力。但不代表符合護城河的特徵就有競爭力。

例如若有一間公司雖然擁有特許經營權,但其他許多公司也都有特許經營權。

或是公司品牌大家都聽過,但你購買時卻不願意為他付出高價。

這些狀況都只能算是「假護城河」。

假的護城河很多,

分析護城河之後,再從財務指標找機會

我認為如果想從基本面分析挖掘有利的機會,仍是要從企業本身的商業模式開始看起,至少巴菲特是這樣做。

如果單純先把所有企業用財務指標做篩選,想找出體質好的公司,

那不如直接投資ETF,也同樣可以找到穩定的投資組合。

仔細研究護城河挑出好公司之後,這時再看財務指標就可以達到「確認」的作用,

如果與預想不符合也可以從中去分辨原因,也許一時落難的好公司,就藏在這些名單中!

最後推薦2本書:

《如果巴菲特是台灣人 他會買這21檔定存股》

市場先生這篇文章收錄在這本書中,

這本書幫可以你用最短時間理解巴菲特的投資歷程與方法!

《投資的護城河優勢》

這本書完整歸納出投資護城河的完整觀念,

想了解更多真假護城河差別都可以去閱讀這本書。

如何學習了解巴菲特價值投資?

分享10本必讀經典書

可閱讀:10本學習巴菲特價值投資必讀經典書

https://rich01.com/how-business-wealth-01/